Trump konečně někomu naslouchá. Scénáře vývoje dle největší banky světa J.P. Morgan. Máte plán B pro nejisté doby?

Tento týden byl na trzích vcelku pozitivní, přestože ho zahájily poklesy spojené s komentáři prezidenta Trumpa, že odvolá z jeho pohledu „neschopného“ šéfa amerického Fedu.

Trump má konečně někoho, komu naslouchá

Osobně jsem měl velkou radost z toho, že prezident Trump našel někoho, komu naslouchá. A tím „někým“ je trh. (Wall Street Journal)

Poprvé jsem to zaregistroval, když investoři začali požadovat vyšší úroky při nákupu amerických dluhopisů. V tu chvíli Trump ohlásil odložení většiny tarifů na 90 dní.

Tento týden k vysokým tarifům pro Čínu přidal myšlenky o propuštění šéfa Fedu, ale oslabení trhů i dolaru ho přesvědčilo, aby rétoriku v obou oblastech výrazně zmírnil.

A právě to bylo důvodem, proč trhy i naše portfolia v druhé polovině týdne posilovaly.

Znovu se tak potvrzuje to, o čem jsme se s kolegy i s našimi klienty bavili v minulých týdnech. Trhy reagují velmi citlivě a ukazují, že ani silní političtí hráči nemohou ignorovat ekonomické zákonitosti.

Proto dlouhodobě zdůrazňujeme, že tržní vývoj a ekonomická racionalita jsou faktory, které ve vyspělých zemích demokratického světa nejsou brány na lehkou váhu.

Scénáře vývoje dle největší banky světa J.P. Morgan

Přesto je dobré vždy pracovat s různými scénáři budoucnosti tak, jako to třeba dělá největší banka světa J.P. Morgan:

- Vysoká cla (které stále nelze vyloučit, ale jejich pravděpodobnost začíná klesat) mohou znamenat prudké zpomalení ekonomik, vyšší nezaměstnanost, mohou přinést i tzv. stagflaci (stagnaci spojenou s inflací) a takové prostředí by znamenalo další poklesy na trzích. Pro nás by to znamenalo především další dokupování při poklesech.

- Nízká cla by mohly znamenat návrat k předchozímu optimismu na trzích a vyhnutí se recesi. Pro nás by to při prudším růstu trhů znamenalo vyšší pravděpodobnost redukce akciových pozic, pokud by jejich váha v portfoliích byla příliš odlišná od nastavené alokace každého konkrétního klienta, o kterého pečujeme.

- Třetí scénář je někde mezi dvěma předchozími. Cla ve výši 10-20 % mohou znamenat dočasné ekonomické ochlazení, vyšší nezaměstnanost a možné snižování úrokových sazeb centrálními bankami. V konečném důsledku by to mohlo znamenat i vyhnutí se recesi a mírný optimismus na trzích.

Obstojí vaše investiční řešení i v těžkém scénáři?

Jak vše dopadne? Nevíme.

Je třeba být připraveni na různé scénáře. A z našeho pohledu především na ty scénáře nejtěžší.

V nich se nejvíce rozhoduje, zda budeme úspěšnými dlouhodobými investory – pokud budeme schopni udržet naši investiční strategii.

My si myslíme, že i na těžké scénáře znamenající další poklesy a jejich delší dobu trvání, např. dva roky, připraveni jsme!

Mimo jiné tím, že…

- investujeme v akciovém portfoliu do největších firem světa, které v náročných dobách spíše posilují na úkor firem menších a středních,

- nebo tím, že základem našeho portfolia jsou veřejně obchodovatelné společnosti, u kterých máme lepší likviditu, než kdyby šlo např. o private equity investice, u kterých se likvidita v náročných dobách zhoršuje,

- důležité také je, že u našich klientů – rentiérů – hrají významnou roli i investice do nástrojů peněžního trhu jako jsou proti-inflační dluhopisy, fondy peněžního trhu nebo termínované vklady. Ty v náročných dobách dočasně na hodnotě neztrácí a jejich cena neklesá. Právě proto jsou součástí našich řešení, ze kterých se typicky může čerpat renta klidně i 10 let, aniž by se muselo odprodávat akciové portfolio, které je dočasně v poklesu.

Technologie neustále boří hranice toho, „co nejde“

Za zajímavou zprávu považuji také informaci o technologickém průlomu v rychlosti nabíjení elektromobilů čínskými výrobci. (Wall Street Journal)

Pokud si budu moci elektromobil nabít za 5 minut, začínám být připraven si ho koupit. Uvidíme, jak rychle budou dané technologie dostupné, zda je bude moci využívat i např. Tesla (nyní Číňané říkají, že ji do amerických vozů dodávat nebudou).

Jen nám to připomíná, že svět jde rychle dopředu a ani investice do akcií jedné firmy, např. Tesly, nemusí v některých scénářích naplnit optimistická očekávání.

Právě proto je v dobách nejistoty pro většinu investorů bezpečnější investovat do indexů než do jednotlivých akcií.

Připravenost na plán B

Kde z mého pohledu prezident Trump ještě nenašel dobrého rádce, je v otázce Ukrajiny. (Wall Street Journal)

Jeho návrh „mírového“ uspořádání, který by vyžadoval po Ukrajině významné ústupky a po Rusku téměř nic, je z mého pohledu dobrou připomínkou, že mír a pohoda nemusí být trvalým stavem ani na našem teritoriu.

A nejde jen o případný válečný konflikt. Rusko k nám může přinést nikoliv válečný konflikt, ale vliv na to, co se u nás děje, a to je pro mě také nepříliš atraktivní scénář.

Někteří na současnou situaci reagují přihlášením do aktivních záloh, jiní budováním svého zázemí i v zahraničí v rámci svého plánu B.

Již v polovině května si v dalším čísle našeho časopisu Rentiér budou naši klienti moci přečíst první tipy, jak takový plán B začít implementovat, ať už jste rentiér současný nebo budoucí.

Roční předplatné měsíčníku Rentiér stojí 10.000 Kč včetně DPH. Pokud o něj máte zájem, obraťte se na nás.

Výkonnost trhů k 24. 4. 2025

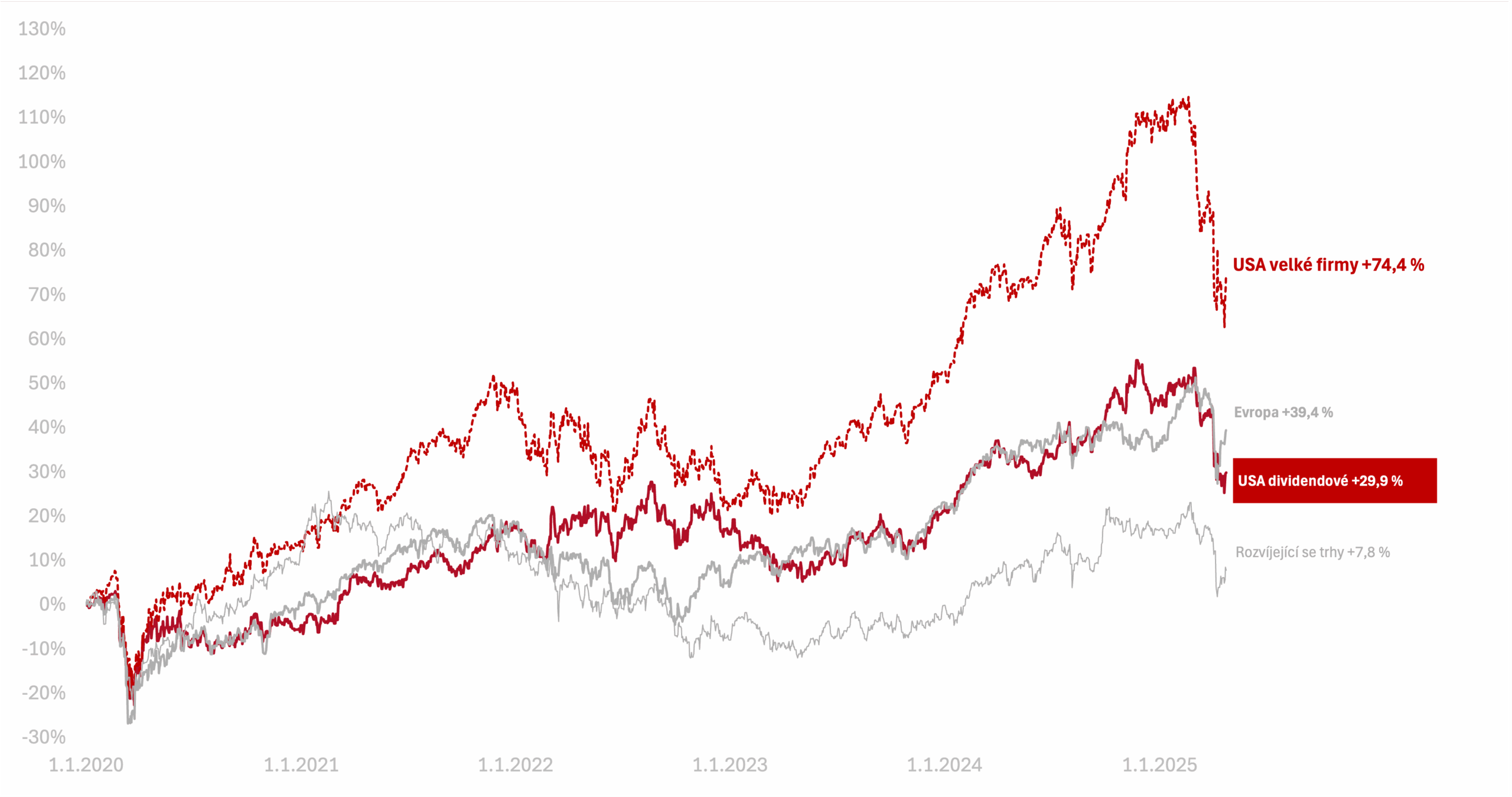

Za poslední týden celý americký trh vyrostl o +3,2 % v CZK. Americké dividendové akcie vyrostly o 0,6 % v CZK.

Od začátku roku 2022, kdy byly akcie na vrcholu před posledním významným propadem, jsou americké akcie velkých firem +18,4 % a americké dividendové +10,7 %.

Od začátku roku 2020 vydělaly americké akcie velkých firem +74,4 %, americké dividendové +29,9 % v CZK.

Přihlaste se k odběru newsletteru Správa bohatství

Obchodování s investičními nástroji je vždy spojeno s rizikem ztráty až celé investované částky a minulé či předpokládané výnosy nejsou zárukou výnosů budoucích. Bližší informace o rizicích jsou k dispozici zde.