Rentiér 4/2022 – Téměř šlechtický přístup k rodinnému majetku

Měsíčník inteligentního investora se jménem Rentiér je samostatně neprodejný a je součástí širokého servisu, který poskytujeme našim klientům.

Úvodník pro duben 2022

Přestože je začátek dubna 2022 a válka na Ukrajině pokračuje, akciové trhy se uklidnily; rubl i východoevropské měny, včetně české koruny, po prudkém oslabení na začátku války nyní posilují, a vypadá to, že si trhy myslí, že válka již skončila.

Akciová složka portfolia budoucích rentiérů nakonec v březnu 2022 vzrostla o +1,33% a u rentiérů o +1,46%.

V ČR meziroční růst inflace dosáhl již více než 11%, a Česká národní banka zvýšila své úrokové sazby o dalších 0,5% na aktuálních 5%.

Růstem úrokových sazeb se ČNB snaží zpomalit ekonomiku a snížit inflační tlaky. Jak očekává guvernér ČNB Jiří Rusnok, k inflaci se může přidat i zpomalení nebo stagnace české ekonomiky, a my se v ČR můžeme dočkat tzv. stagflace – neboli kombinace stagnace a vysoké inflace.

Ekonomická situace v ČR nebude jednoduchá a jak mi řekl jeden z klientů na schůzce: „Líp už bylo, Vladimíre.“ Myslím, že má pravdu – náš život v ČR bude těžší.

Naše doporučení pro klienty není třeba měnit i přes těžší ekonomickou situaci v ČR

Rád bych ale připomenul, že našich portfolií se těžší ekonomická situace v ČR nutně nedotýká, a my z pohledu našich doporučení pro naše klienty nic neměníme.

V ČR máme v konzervativní části portfolia nakoupeny především proti-inflační dluhopisy, jejichž výnosy s inflací rostou také. Nyní se již koupit nedají, ale právě proto jsme jich do portfolií naposledy ještě v prosinci kupovali maximum.

A v akciových portfoliích i nadále investujeme především do ETF největších amerických firem, které z každé krize vycházejí posíleny. I v USA je sice nyní vyšší než dlouhodobá míra inflace (6 %), ale na stagnaci americké ekonomiky to vůbec nevypadá. A to nám vyhovuje.

Navíc tzv. nezajišťujeme akciové pozice v ETF do české koruny, a když po vypuknutí války na Ukrajině koruna prudce oslabovala (stejně jako třeba na začátku covid krize), naše portfolia rostla. A potvrdila tak, že přístup Ochrany bohatství (Wealth Protection), se v krizi osvědčuje.

Co se týká ukládání hotovosti, i nadále si myslíme, že dokud se nezpomalí růst inflace a českých úrokových sazeb, nemá význam peníze ukládat na termínované vklady s delší dobou splatnosti. Za pár měsíců totiž možná bude na ukládání peněz na delší termín lepší čas. Tak s ukládáním peněz v CZK na delší termíny ještě počkejme.

Toto číslo Rentiéra je oproti našim běžným zvyklostem více příběhové. Říkali jsme si, že v těžších dobách mohou být pro každého z nás zajímavé příběhy dobrou inspirací a pozitivní protiváhou válečných tragédií, které vidíme na Ukrajině.

Začínáme s inflační doložkou navíc pro všechny naše klienty

V lednovém Rentiérovi jsme psali: „Vzhledem k růstu inflace v České republice a tomu, že v našich modelech při vytváření investičního plánu počítáme s dlouhodobou inflací ve výši 3% p.a., jsme se rozhodli, že s účinností pro období začínající 1. lednem 2022 budeme při výpočtu našeho poplatku ze zisku aplikovat u všech našich klientů bez výjimky – menších i větších – „inflační doložku.“

„Inflační doložka“ zjednodušeně znamená, že v dobách, kdy průměrná inflace v ČR dosáhne hodnoty vyšší než 3% p.a., nebude se naše odměna ze zisku počítat z celého zisku, ale

pouze ze zisku nad inflaci.

Z naší strany jednostranná aplikace inflační doložky u našich klientů znamená, že dobrovolně přistupujeme na to, že námi účtované poplatky ze zisku budou nižší, než jsme do 31. 12. 2021 uváděli v našem ceníku. A to vždy v období, kdy bude průměrná inflace v ČR vyšší než 3% p.a.

Téměř šlechtický přístup k rodinnému majetku v řádu stovek milionů

To je první článek, který mě osobně pohladil po duši. Vychází z rozhovoru s jedním z našich klientů.

Marek není šlechtic rodem. Více než deset let budoval svou firmu, prodal ji a nyní již dalších 10 let aktivně spravuje svůj vlastní majetek v řádu stovek milionů.

Žije podle odkazu svého dědečka, záleží mu na tom, co se děje kolem něj a učí své dvě dcery pečovat o rodinný majetek.

A právě to ho spojuje s potomky šlechticů. Skoro bychom ho mohli nazvat novodobým šlechticem. On sám se takovému přirovnání usmívá.

Od finančního otroctví k finanční svobodě

Petr Syrový s Vladimírem Fichtnerem spolupracuje již od roku 2006. Začalo to ve školicí firmě KFP, poté v poradenské Fichtner s.r.o. a nyní ve Fichtner a.s.

Všude různými způsoby a cestami pomáháme lidem stát se rentiéry a rentiéry zůstat. A protože sám Petr na cestě k rentě ušel kus cesty, požádal ho Vladimír, zda by se mohl podělit o své zkušenosti.

Je to více o Petrovo příběhu než o číslech, grafech a tabulkách.

Jak zaručit úspěch vašich nástupců?

David Řehulka hledal odpověď na otázku „jak zajistit úspěch rodinného byznysu po jeho předání vašemu následovníkovi?“. A zjistil, že kroky k jejich vzájemnému propojení se dají rozdělit do šesti kategorií.

Přeji hodně síly a odvahy se co nejlépe vypořádat se současnou situací.

Vladimír Fichtner

Generální ředitel Fichtner a.s.

V průběhu března 2022 si akciové trhy začaly na probíhající válku zvykat a rostly. Dluhopisy mezitím prudce klesaly.

Kapitálové trhy si na rusko-ukrajinskou válku začaly poměrně rychle zvykat. I proto v březnu akciové trhy rostly, obzvláště v jeho druhé polovině.

Trhy dluhopisů naopak celý měsíc klesaly, se zvyšující se úrokovou mírou totiž klesá i cena fixně úročených dluhopisů.

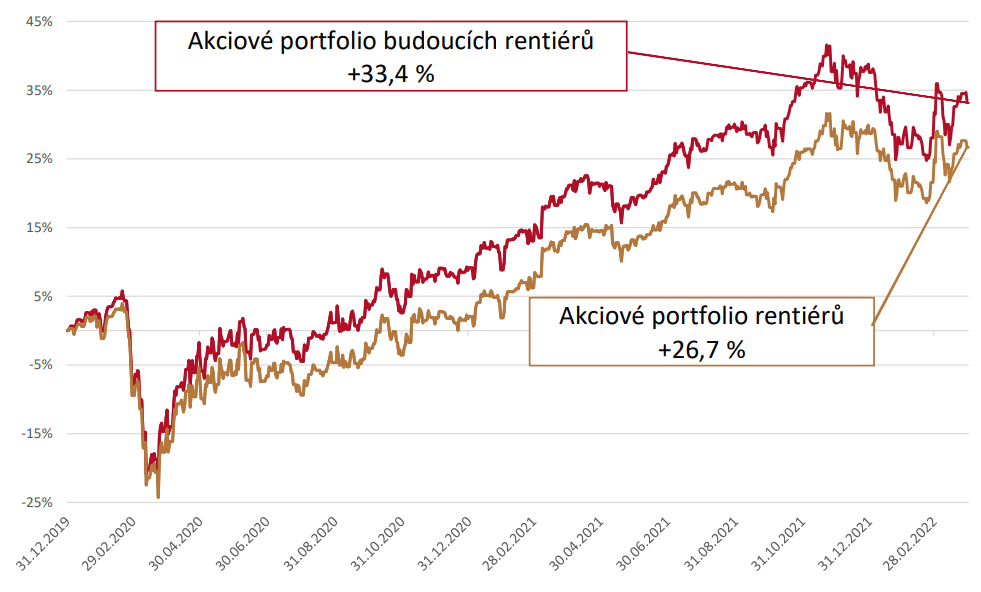

Akciová složka portfolia budoucích rentiérů nakonec v březnu vzrostla o +1,33%, u rentiérů o +1,46%.

Od začátku roku 2022 do konce března je akciové portfolio budoucích rentiérů -3%, rentiérské portfolio -1,6%.

Od 1. ledna 2020, tedy za 27 měsíců, vyrostlo modelové akciové portfolio pro budoucí rentiéry o +33,4% a rentiérské portfolio o +26,7%.

Větší detaily o tom, co se dělo na trzích, jak si trhy vedou z pohledu jejich fundamentálního ocenění i jak na vývoj na trzích reagují drobní investoři, najdete nově v druhé polovině dnešního výtisku od strany 12.

Detailní informace o fundamentálním ocenění trhů, jak na vývoj na trzích reagují drobní investoři a další zprávy z investičního světa najdete ve 24stránkovém vydání Rentiér 4/2022, který připravujeme pro naše klienty a odběratele analytického servisu.

Začněte investovat strategicky

Pokud máte finanční aktiva ve výši alespoň 50 milionů a chtěli byste probrat, zda je náš investiční přístup s odměnou placenou na přímo a převážně ze zisku i pro Vás, vyžádejte si 45minutovou konzultaci své investiční strategie. Rádi vám na ní předáme mimo jiné i toto vydání měsíčníku Rentiér.

Konzultace investiční strategie

Obchodování s investičními nástroji je vždy spojeno s rizikem ztráty až celé investované částky a minulé či předpokládané výnosy nejsou zárukou výnosů budoucích. Bližší informace o rizicích jsou k dispozici zde.