Kdo bude prezidentem trhy netrápí, dobrá výsledková sezóna ano. Inflační tlaky v kontejnerové přepravě. Realitní krize v Číně pokračuje pády bank.

Léto obvykle bývá na trzích klidnější. Poslední dva týdny se však mezi klidné z hlediska zpráv určitě neřadily. Navíc trhy mírně klesly ze svých maxim zhruba na úroveň poloviny června.

Prezidentské volby v USA

Donald Trump doslova přežil svou vlastní smrt a jeho soupeř, současný prezident Joe Biden, se rozhodl vyhovět naléhání a v boji o Bílý dům nepokračovat. (WSJ)

Americké prezidentské volby jsou velmi sledované celým světem. Americký prezident může svými kroky ovlivňovat nejen USA, ale i celý svět.

Z investičního pohledu se však o tak důležitou věc nejedná. Za vývojem trhů stojí spíše události, které americký prezident neovlivňuje v takové míře.

Celková kondice ekonomiky, stabilita, úrokové sazby a další statistiky mají mnohem větší vliv. Americká demokracie je poměrně robustní a neumožňuje prudkou změnu ani směrem k lepšímu, ani k horšímu.

Paradoxně větší vliv tak může americká politika mít na menší země a menší trhy. Volby mohou způsobovat na trzích určitou nervozitu, která pak obvykle po volbách mizí.

Výpadek IT služeb ochromil nebývalé množství firem a institucí

Další událost, kterou pocítil celý svět, byl výpadek IT služeb způsobený chybnou aktualizací společnosti Crowdstrike. (Idnes)

My jsme měli to štěstí, že nás výpadky nepostihly. Je ale důležité si uvědomit, že to jsou věci, které se mohou stávat opakovaně. S tím, jak se stát stává stále více závislý na IT a digitalizaci nás mohou podobné výpadky zaskočit.

Mám známého, který pracuje pro řízení letového provozu a má na starost fungování jejich systémů. Protože jejich systémy jsou kritické, využívají několik různých operačních systémů jako zálohu. Může jít o životy. Proto si výpadek nemohou dovolit. Problémy, které zaznamenala letiště a aerolinky se týkaly spíše jen informačních webů, odbavovacích systémů apod.

My můžeme takových událostí využít k zamyšlení nad riziky, která případně mohou nastat, nakolik může být výpadek různých služeb kritický a zda existují alternativy.

Rotace na akciových trzích

To je téma, které také zaujalo novináře v posledních týdnech. (WSJ, HN) Malým akciím se v posledních týdnech dařilo lépe především v očekávání nižších sazeb, zatímco velké společnosti zaznamenaly poklesy.

Z našeho pohledu je lepší nesázet na to, kdy se kterým společnostem bude dařit lépe, ale držet se strategie. V případě poklesu sazeb bez recese bude profitovat celý trh.

Trh reaguje na výsledky firem

Jedním z důvodů poklesů trhů byly výsledky společností Alphabet (Google) a Tesla. Přitom Alphabet překonal očekávání analytiků, investoři ale byli zklamaní z výnosů YouTube a z očekávaných výdajů. (FIO)

Celkově zatím výsledková sezóna nevypadá špatně. Zatím 78 % firem z indexu S&P překonává očekávání a u růstu zisků je to 11 % firem. To, že na trhu dochází ke korekcím je běžné. Ta aktuální vymazala růst od poloviny června. (Refinitiv)

Pokud by poklesy pokračovaly k 10 % od maxim, mohlo by nám to přinést příležitost pro nákupy při poklesech. Zatím jsme však od toho daleko. Situaci ale sledujeme.

Inflační tlaky v kontejnerové přepravě

Před pár týdny jsme s kolegou Josefem Podlipným hovořili s našim novým klientem o rostoucích cenách kontejnerové přepravy. Tyto ceny se už totiž opět začínají zvedat, i když zatím nejsou tak vysoko jako na přelomu let 2021 a 2022.

Podle zprávy společnosti Appolo Academy, která se tématu věnovala, je to ukázka toho, že ekonomika neoslabuje. Zároveň je to však také další připomínka, že růst cen ještě nemusel říci poslední slovo.

I když současné zprávy spíše oslavují návrat nízké inflace, my víme, že když dojde k jejímu návratu, růst může být zase poměrně prudký.

Investice do Private Equity nejsou bez rizik

Poslední dobou sledujeme, že se více objevuje téma investic do Private Equity (dále jen PE) fondů. Někdo poskytuje informace vyváženější, z některých stran zaznívá oslava tohoto segmentu trochu jednostranně.

Private Equity mají obecně jiná pravidla než veřejně obchodované akcie. Je proto vždy dobré pamatovat na rizika, která také mají jinou podobu.

Především v oblasti likvidity mohou na nezkušené investory číhat překvapení. Exit z firem se totiž nemusí PE fondům vždy dařit podle plánu. V článku z dílny Wall Street Journal Pensions Piled Into Private Equity. Now They Can’t Get Out je popsána situace některých penzijních fondů, které na potíže s likviditou narazily.

Mít část majetku v neveřejných společnostech dává smysl. Je ale potřeba se i na tuto investici dívat kriticky a střízlivě.

Co když USA ztratí svou pozici světové velmoce?

S kolegyní Alenou Musilovou jsme dostali zajímavý dotaz od jednoho našeho klienta, co bychom dělali, kdyby USA začaly ztrácet svou pozici světové velmoce. Shodli jsme se, že tato doba zatím nenastala a vliv USA jednoznačně posiluje a ekonomika sílí. Klienta ale zajímalo, co by byl plán B.

Přesto, že jedním z velkých globálních hráčů je Čína, z mého pohledu představuje tato země extrémní politické riziko. Jako bezpečnější vnímám Indii a Brazílii (více o tom například v článku o mýtu dedolarizace v Rentiéra z října 2023).

Nyní do těchto zemí neinvestujeme a nechystáme se k tomu. Čína má řadu problémů, o kterých pravidelně hovoříme (například velmi slabé právní postavení zahraničních investorů). Nyní se navíc stále potýká s realitní krizí, která se už promítá i do bankovního sektoru.

V krátké době v Číně zkrachovaly desítky bank, nebo byly pohlceny většími. Jak si s tím poradí nedemokratická země, kde funguje pod komunistickými idejemi jakýsi centrálně plánovaný kapitalismus, teprve uvidíme. Zajímavě o tom píše na LinkedIn třeba indický finančník Harshad Shah.

Kromě článků ze světa, ze kterých čerpáme náš přehled, bych chtěl ještě upozornit na nadčasový článek, který napsal Josef Podlipný pro Hospodářské Noviny na téma Pět klíčových principů, jimiž se řídí bohatí lidé, aby si udrželi majetek.

Na závěr ještě informace k výkonnosti trhů k 25. 7. 2024

Za posledních 14 dní celý americký trh poklesl o 3 % v CZK. Americké dividendové akcie však naopak o 1,34 % v CZK vyrostly.

Od začátku letošního roku (2024) vydělal americký akciový trh 18,67 % a americké dividendové firmy vyrostly o 13,22 %.

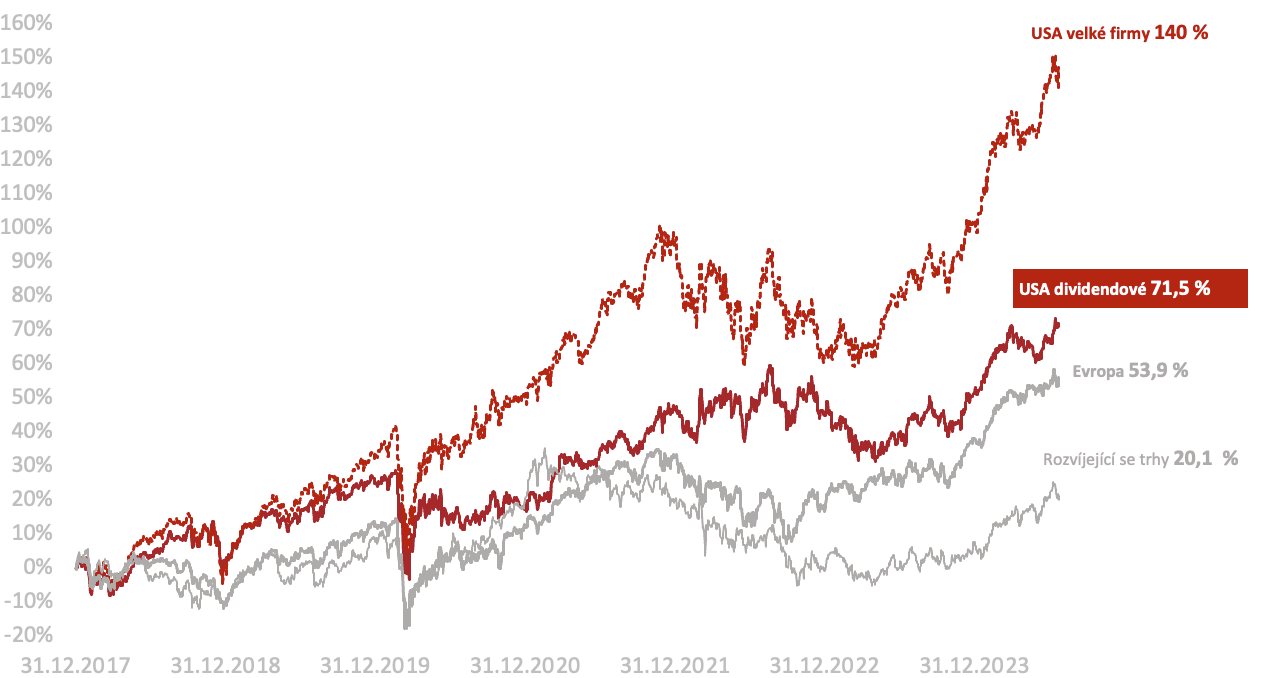

Od začátku roku 2018 vydělaly americké akcie velkých firem +140 %, americké dividendové +71,5 % v CZK.

Zde najdete odkazy na zmíněné i další články.

Přihlaste se k odběru newsletteru Správa bohatství

Obchodování s investičními nástroji je vždy spojeno s rizikem ztráty až celé investované částky a minulé či předpokládané výnosy nejsou zárukou výnosů budoucích. Bližší informace o rizicích jsou k dispozici zde.