Jak naše portfolia zvládla období vysoké inflace

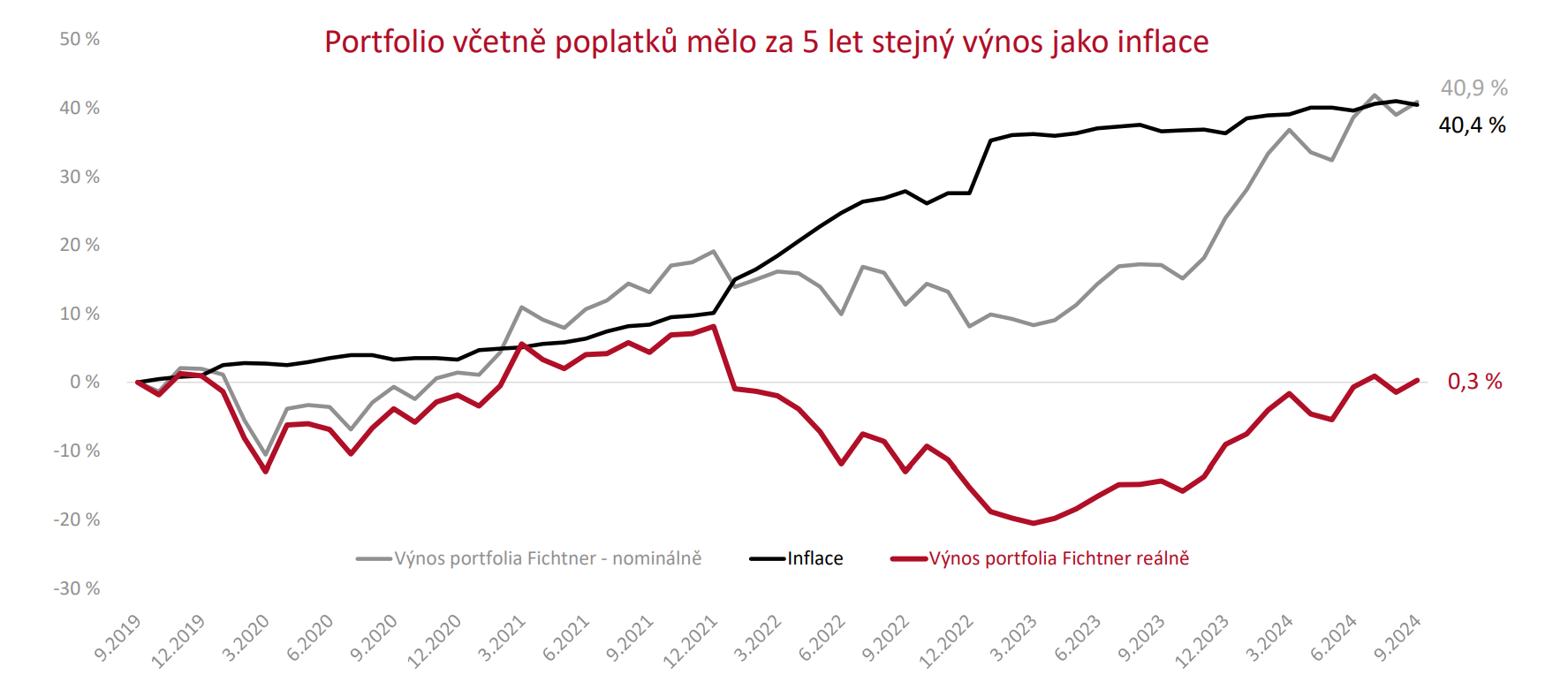

Máme za sebou náročných 5 let. Kumulativní inflace za posledních 5 let byla 40,4 %. Za stejný obnos si dnes tedy koupíme podstatně méně.

Kdo neinvestoval a držel hotovost, nebo držel běžné dluhopisy, také přišel o velkou část své kupní síly.

My jsme v roce 2019 veřejně doporučovali české státní proti-inflační dluhopisy, které měli výnos jako inflace. V létě 2020 jsme upozorňovali na možný scénář vysoké inflace.

Nyní máme velkou radost, že výnosy portfolií jsou vyšší než inflace a naši klienti díky inflační doložce navíc ušetřili 165 milionů korun.

Státní proti-inflační dluhopisy

V roce 2019 začalo Ministerstvo financí vydávat pro občany dluhopisy pod názvem Dluhopis Republiky. První emise nebyly zajímavé, ale v polovině roku přišlo ministerstvo s proti-inflačními dluhopisy. Pro nás nebyly tyto dluhopisy nové. Ministerstvo již dříve, v letech 2012–2014, dluhopisy s podobnou konstrukcí vydávalo. Podle tehdejšího ministra financí se jim říkalo Kalouskovy dluhopisy a bylo možné do nich investovat. My jsme věděli, že je tato konstrukce pro investory velmi atraktivní. Když jde o zajímavou příležitost, nehledíme na to, kdo zrovna ministerstvo řídí. Ostatně půjčujeme českému státu, ne jeho momentálnímu managementu.

Inflace byla v té době 2,7 % a ČNB prognózovala, že se vrátí k inflačnímu cíli 2 %. Kdo by v takové chvíli kupoval dluhopisy na ochranu proti inflaci? Tím spíše, když banky a další finanční instituce nabízí takovou spoustu jiných úžasných produktů? V té době jsme byli jedni z mála, kdo proti-inflační dluhopisy propagoval jako vhodný doplněk portfolia. Nebylo to snadné, protože v bankách se jejich nákup snažili našim klientům rozmluvit. Klienty jsme museli instruovat, že na jejich nákupu mají skutečně trvat a nemají si místo nich pořídit fond, který se jim bankéř snaží prodat.

Důvodem k nakupování dluhopisů bylo, že riziko inflace je jedno z největších rizik, které nás může dlouhodobě ohrožovat. A ostatní nástroje peněžního trhu nebo dluhopisy s ní nedokáží efektivně bojovat. Nebylo to tím, že bychom věděli, kdy inflace přijde a v jaké výši.

Ceny vzrostly za poslední 5 let o 40 %

Jak to s inflací nakonec dopadlo všichni dobře víme. V průběhu roku 2020 se pohybovala kolem 3 %, na začátku roku 2021 klesla na 2,1 % a pak postupně rostla. Na konci roku 2021 už byla 6,6 %. ČNB prognózovala její návrat ke 2 %, a my jsme mezitím do portfolia přikupovali další emise. Měli jsme obavu, že se změnou vlády může dojít k ukončení jejich nabídky, a proto jsme je v portfoliích s poslední emisí roku 2021 navýšili. Náš předpoklad byl správný a toto byla poslední emise.

V roce 2022 se inflace úplně utrhla ze řetězu a dosáhla 18 % (místo prognózovaného návratu k 2% cíli). Inflace byla vyšší v celém světě (a z části byla do ČR dovezena). V USA byl vrchol inflace v roce 2022 kolem 9,1 % a v Eurozóně 10,6 %. V průběhu roku 2023 inflace postupně klesala k 7 % a v letošním roce se pohybovala opět blízko cíle mezi 2–3 %.

Aktuálně je inflace 2,6 % a ČNB opět jako vždy prognózuje, že se vrátí ke svému cíli. Není překvapením, že nyní, když se blížila možnost odprodat proti-inflační dluhopisy za desítky miliard, kolem opět krouží řada bankéřů a finančních zprostředkovatelů s jasným doporučením se těchto dluhopisů zbavit a investovat peníze do jejich produktů.

Jednu inflační vlnu máme za sebou. O tom, zda přijde další nebo ne, hovoříme pravidelně. Nyní se však pojďme podívat na to, jak na vaše portfolia dopadla vlna, kterou máme právě za sebou.

Celkově se v ČR zvýšil index spotřebitelských cen za 5 let o 40,4 %. To znamená 7 % p.a.

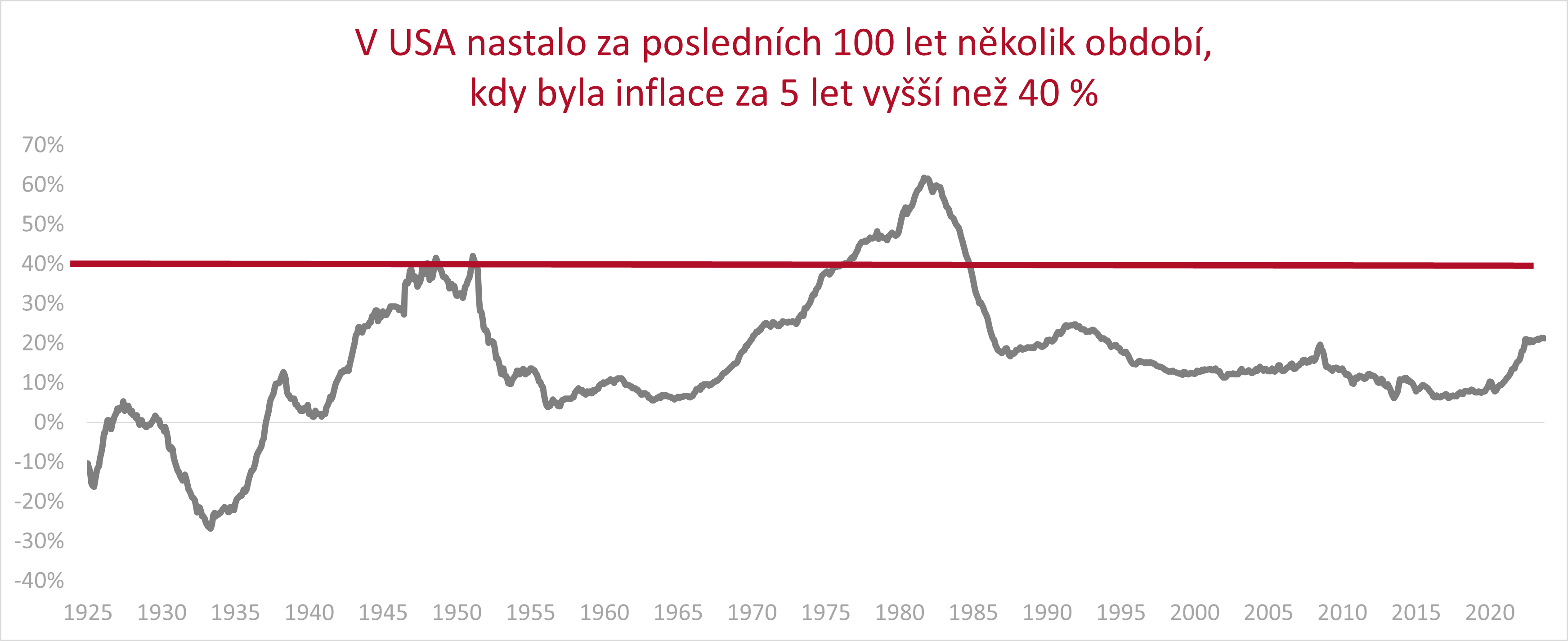

Když se podíváme do historie vyspělých zemí, vidíme, že podobná inflace není častá, ale není úplně neobvyklá. V rozvíjejících se zemích nejde o tak neobvyklý jev. Například Turecko si nedávno zažilo období, kdy inflace vyrostla dokonce na 84 % za jeden rok. Ostatně ani proti inflaci, kterou jsme zažili v ČR v 90. letech to není tak dramatické.

Výnosy našich klientů celkově dokázaly za 5 let udržet reálnou hodnotu

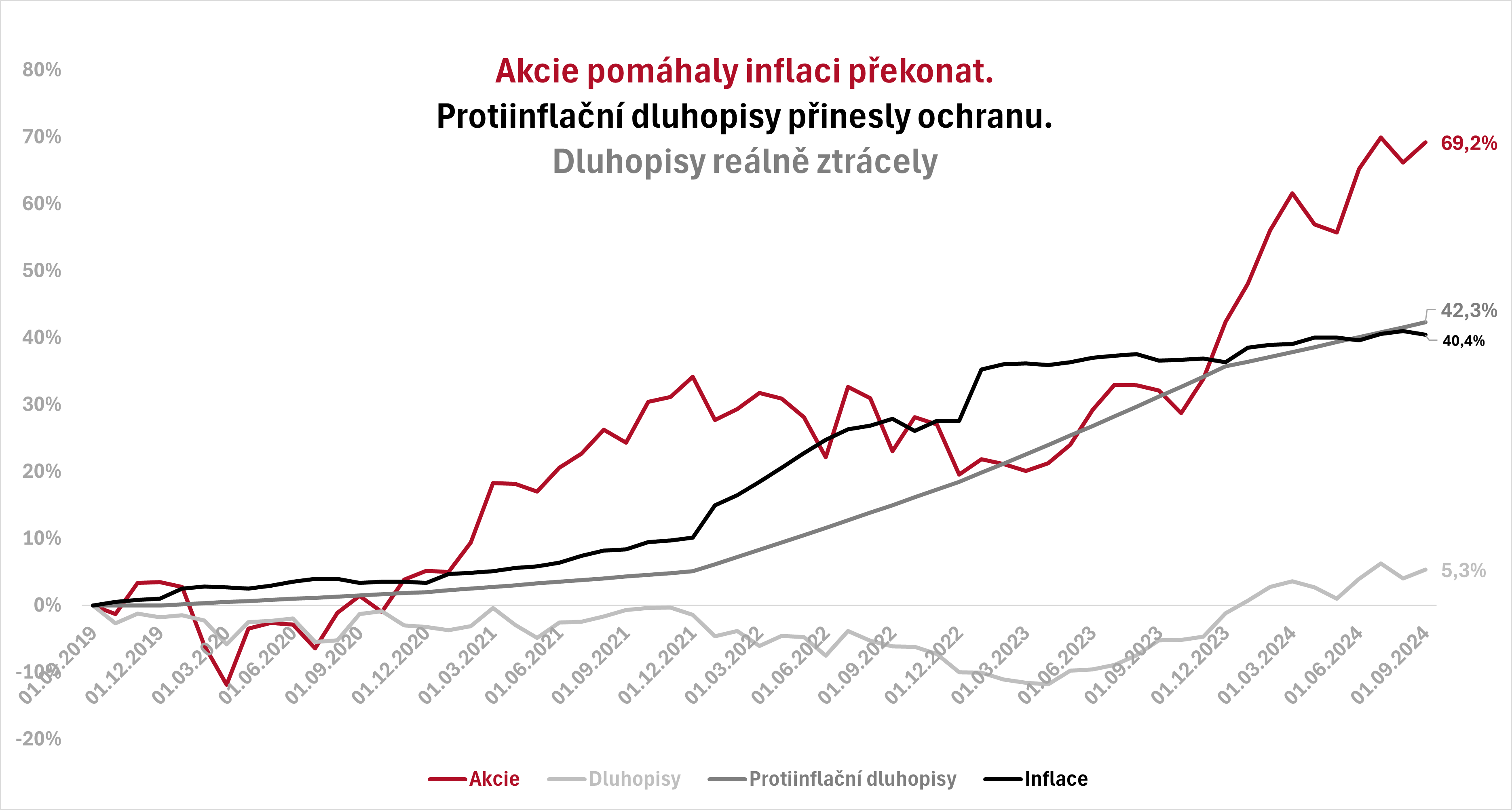

Proti-inflační dluhopisy nejsou jedinou ochranou, kterou v našich portfoliích proti inflaci máme. Ostatně jejich konstrukce pomáhá sice před inflací chránit, ale nepřináší výnos navíc. Hlavní dlouhodobou ochranu před růstem cen totiž představuje akciová složka portfolia. Akcie mají v dlouhodobém horizontu schopnost se inflaci přizpůsobit. Především velké společnosti s dobrým postavením na trhu dokáží zvyšovat ceny a tím i tržby. Krátkodobě může akciím škodit růst sazeb, kterými proti inflaci bojují centrální banky. Na velké a stabilní společnosti vyplácející dividendy to však nemá takový efekt, protože jejich zadlužení je nízké. Naopak pro růstové společnosti, které jsou na financování závislé, je efekt horší. Také na jejich valuace, postavené na očekáváních, má růst sazeb výrazně negativní vliv.

Proti lokální inflaci pak často v minulosti pomáhala cizí měna. Pokud se inflace některé země výrazně zvýší oproti vyspělému světu, je to spojeno s devalvací měny. Cizí měny pak pomáhají přinášet reálné výnosy.

To je důvod, proč v portfoliu máme akciovou složku portfolia a proč jsme ji v minulosti převažovali oproti neutrální alokaci. Rovněž klademe důraz na dividendové společnosti. Naopak dlouhodobé dluhopisy jsou inflací ohroženy nejvíce. Jejich reálná hodnota klesá a také rostoucí sazby vedou k poklesu jejich ceny. Proto jsme v době nízkých sazeb preferovali proti-inflační dluhopisy před klasickými dlouhodobými státními dluhopisy. V roce 2021 byly výnosy 10letých českých státních dluhopisů kolem 1 %.

Americké na tom byly podobně a například německé dluhopisy měly výnosy záporné.

V minulosti tato aktiva pomáhala v dlouhém horizontu rozumně chránit portfolio před inflací. To ale neznamená, že s ní kontinuálně vyhrávalo. Například od září 1969 do září 1974 diverzifikované portfolio akcií a dluhopisů ztratilo v reálném vyjádření 19 %. Ceny přitom vzrostly podobně jako nyní (o 36 %), ale portfolio zvládlo přinést jen 10 %. Když inflace prudce vzroste, není snadné s ní krátkodobě držet krok.

Pojďme se podívat, jak dopadly výnosy vašich portfolií a které prvky ochrany nám v posledních 5 letech pomáhaly.

Celkové výnosy našich klientů včetně poplatků za posledních 5 let (od září 2019) byly 40,9 %. Portfolia rostla tempem 7,1 % p.a. To je velmi slušný výnos na celé portfolio. A to vše v prostředí, kdy jsme v roce 2020 zažili covid a s ním spojené poklesy cen a také řadu omezení. Také v roce 2022 došlo k poklesu akcií. Americké akcie v USD poklesly ke svému dnu o 25 %. Přes všechny tyto překážky se nám podařilo nakonec udržet reálnou hodnotu portfolia. V těchto náročných časech se jedná o úspěch. Víme, že v některých historických obdobích to byl na takovém horizontu problém.

Zároveň, pokud máte také prostředky spravované mimo náš mandát, můžete srovnat, jak se na tomto horizontu s inflací poprala vaše ostatní portfolia.

Uvedený výnos je souhrnně za všechny naše klienty v osobním poradenství. Individuální výnosy se mohou lišit zejména v závislosti na individuální alokaci a také s ohledem na rizikový profil.

Když se podíváme na jednotlivé složky portfolia, vidíme to, co jsme mohli očekávat. Hlavním motorem portfolií byla i přes poklesy v letech 2020 a 2022 akciová složka. Celkově portfoliím pomáhalo, že jsme nakupovali při poklesech.

V roce 2020 dvakrát a v roce 2022 jednou.

I když naše dluhopisy tvořily především dluhopisy s vysokým výnosem, ani těm se inflaci překonat nepodařilo. I celý peněžní trh za inflací zaostal. Proti-inflační dluhopisy udržely reálnou hodnotu, ale protože peněžní trh máme i kvůli rezervám a dostupné likviditě, a navíc dluhopisy šlo nakupovat jen do roku 2022, jako celek tato třída aktiv za inflací zaostala.

Cizí měna ani dividendové akcie nám nepomáhaly

Zatímco se třídy aktiv celkově chovaly tak, jak jsme mohli na základě historických zkušeností předpokládat, ne všechny prvky ochrany v minulých 5 letech zafungovaly.

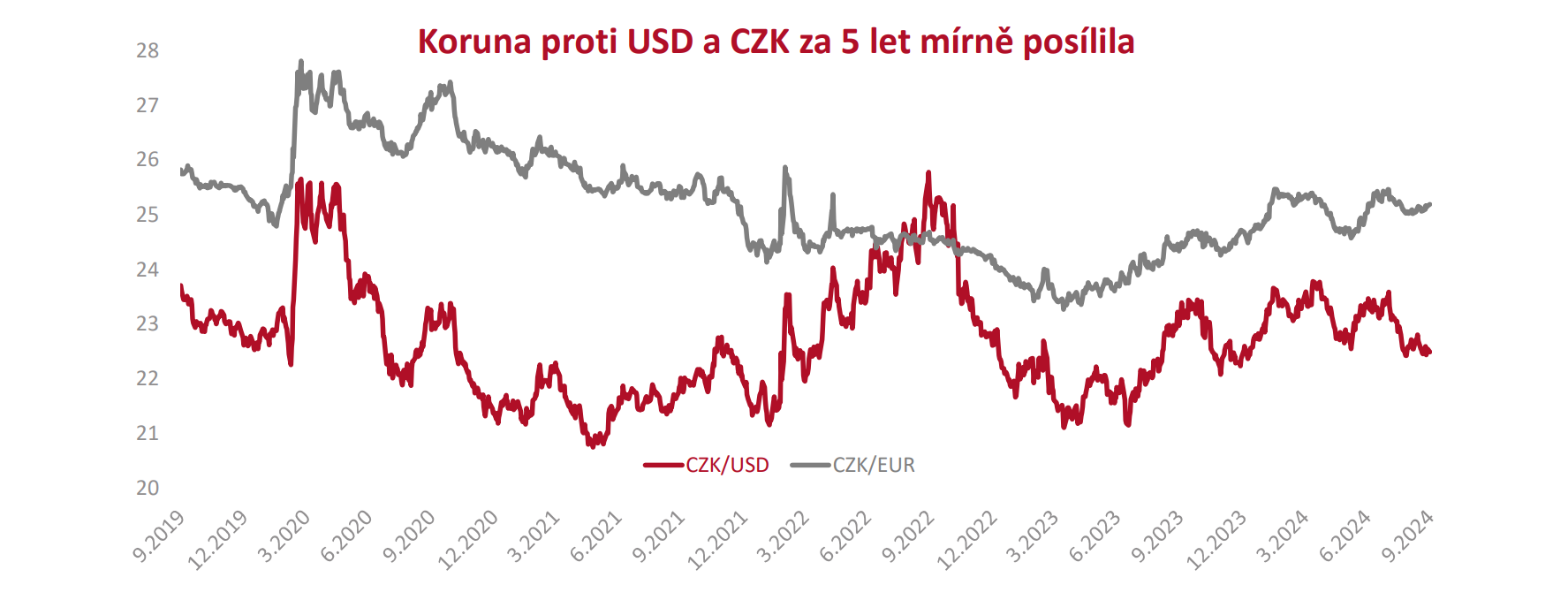

Česká inflace byla sice dvojnásobná ve srovnání s USA, když se však podíváme na měnový vývoj za posledních 5 let, americký dolar i euro o něco oslabily.

Lokální inflace nebyla takový průšvih, aby to s měnou trvale zamávalo. Měny sice kolísaly, ale pohybovaly se stále tam a zpět. Výrazný pohyb byl kolem covidové krize. Dolar také rostl v období zvyšující se inflace v roce 2022, ale své zisky zase rychle ztratil. ČNB také deklarovala, že významnější oslabení české koruny bude bránit intervencemi. Celkově dolar oslabil o 5,12 %, z 23,7 na 22,49 Kč. Euro oslabilo o 2,45 %, z 25,8 na 25,18 Kč. Na celém horizontu nám tak měna výnos mírně snížila.

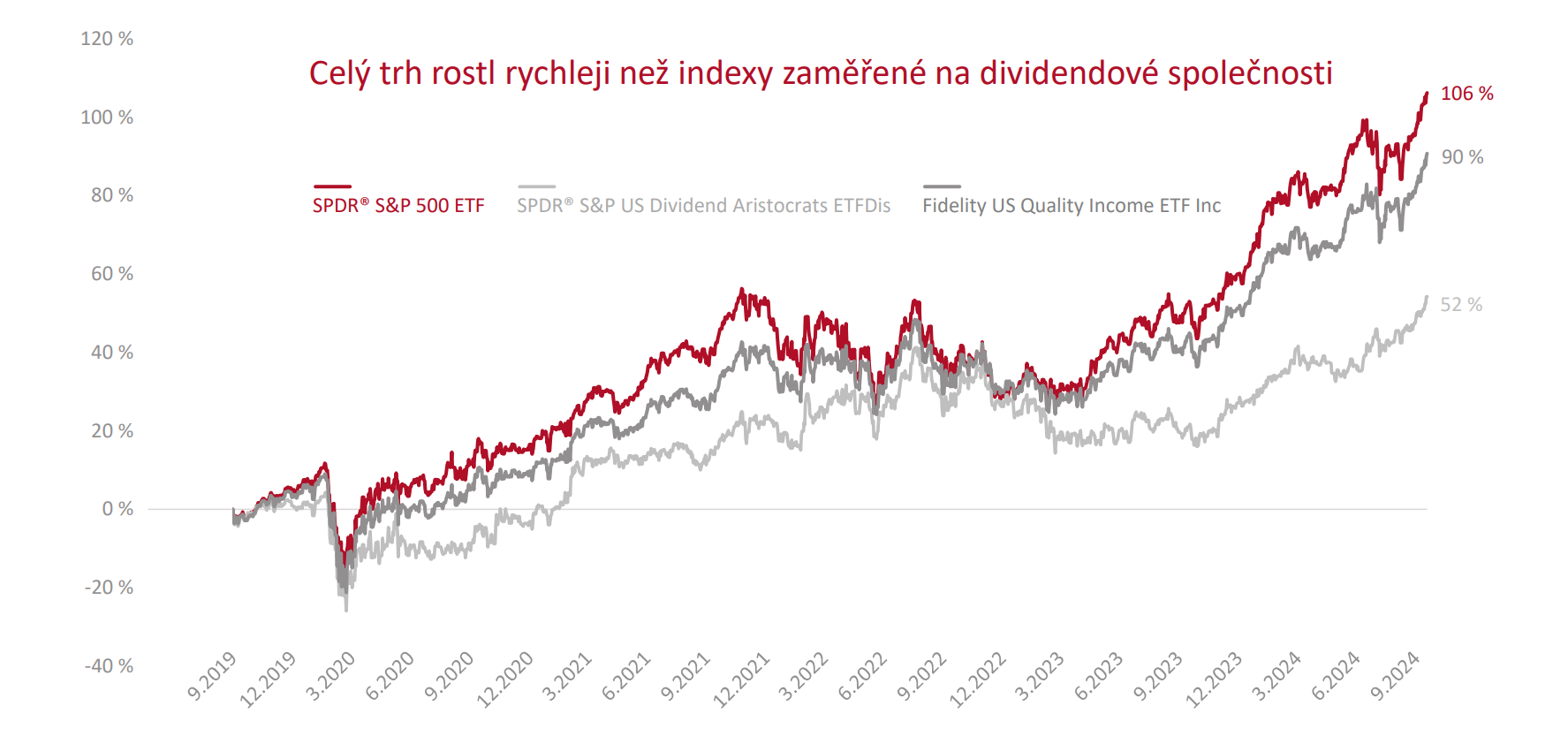

Dividendové firmy dobře zafungovaly v roce 2022. Když celý trh klesal, pokles našich akciových portfolií byl výrazně menší. Na druhou stranu v letech, kdy trh rostl, byl růst dividendových strategií menší. Dividendové strategie v minulosti dobře fungovaly v delších epizodách kombinace stagnace a vysoké inflace. Současná inflační vlna se však bez dlouhodobé stagnace obešla. Především dividendoví aristokrati ve vývoji zaostali. Dividendové ETF od společnosti Fidelity, které má trochu jiné složení a více technologických titulů, drželo s celým trhem krok lépe. Také americký trh překonal další trhy, které jsme měli v portfoliu.

Unikátní inflační doložka pomohla ušetřit našim klientům 165 milionů korun

V roce 2021 jsme zavedli plošně inflační doložku vztahující se na naše poplatky ze zisku. Ve zkratce inflační doložka znamená, že pokud je inflace nad 3 %, snižujeme o tuto inflaci (nad 3 %) zisk, ze kterého se počítají naše výnosy. Dokud není tato inflace zisky dorovnána, platí se zisk jen z výnosů do 3 % p.a. Protože účtujeme kvartálně, znamená to, že se zisk účtoval maximálně z výnosu 0,75 % (kvartální hodnota), pokud jsme překonali High Watermark.

Inflační doložka pomohla výrazně snížit poplatky, které bychom bez ní účtovali, zlevňuje tedy naši službu, když je inflace vysoká. To je přesně důvod, proč jsme ji zavedli. Považujeme to za fér, když je naše ohodnocení navázáno na to, co vám dokážeme přinést. Když ale hodnota portfolia roste nominálně, a ne reálně, nepovažujeme za spravedlivé si z těchto zisků účtovat plnou cenu. I když to krátkodobě jde proti našim výdělkům, považujeme za nesmírně důležité, abychom byli fér. Právě na tom chceme stavět náš vztah s vámi.

Když jsme inflační doložku zaváděli, nevěděli jsme ještě, jak bude důležitá. Celkově jsme díky jejímu plošnému zavedení inkasovali na poplatcích ze zisku od vás od roku 2022 přibližně o 165 milionů korun méně. Poplatky ze zisku díky tomu byly od roku 2022 pětinové (místo cca 201 milionů korun to bylo jen 36 milionů).

Celkově se to na výnosech projevilo 3 % výnosu, který jsme vám inflační doložkou ušetřili.

Období vysoké inflace zvládáme díky dlouhodobému investování

Posledních 5 let na trzích bylo náročných. Kombinace několika poklesů a vysoké inflace patří vždy k těm nejtěžším scénářům.

Nevíme, zda za sebou máme jednorázové období zvýšené inflace, nebo jsou před námi ještě další vlny. Náš investiční horizont je také delší než 5 let a v minulosti byla období, kdy k překonání inflace a reálnému růstu portfolia byl potřeba delší čas.

V průběhu minulé inflační vlny však naše portfolia přinesla před inflací ochranu. Principy Wealth Protection, které uplatňujeme, dávaly smysl a pomáhaly nám se s touto situací vypořádat.