Firmy reportují výsledky. JP Morgan se opevňuje hotovostí. My strategii neměníme, ale rebalancujeme.

Akciové trhy se stále drží blízko maxim. Tento týden je na trzích poměrně klidný. Zhodnocení od začátku roku je i díky mírnému říjnovému růstu akcií a dolaru velmi zajímavé.

Méně klidné dny jsme měli s Honzou Valáškem a Richardem Mrňkou, když jsme byli v úterý a ve středu na jednáních u našich partnerských švýcarských bank v Curychu. Aby to nebylo jednoduché, v pondělí večer nám hodinu před odletem zrušili let a nabídli náhradní až v úterý v průběhu dne.

Nakonec jsme tedy nasedli do auta a místo hodinového letu jsme strávili 7 hodin na cestě v autě. A ve středu zase zpět. Až na tyto komplikace byla ale jednání velmi plodná a výrazně nás posunula k rozšíření některých služeb v segmentu našich nejmajetnějších klientů.

V USA právě běží výsledková sezona

Celková čísla zatím ukazují na růst zisků o 4,3 % a růst tržeb o 4,2 %. Růst táhnou především technologie, komunikační služby a finance. Zisková očekávání analytiků překonalo 79 % společností, což je poměrně solidní číslo. V případě tržeb je to 58 %, což už tak silné není. (LSEG)

Každopádně pokračovaní růstu zisků je jedním z důvodů letošního růstu amerického trhu.

Na výsledky technologických gigantů si musíme ještě pár dní počkat (Alphabet, Microsoft, Apple, Meta a Amazon budou reportovat na konci měsíce). Úspěch zatím slavila Tesla, jejíž akcie díky optimistickým výhledům Elona Muska vzrostly o 12 %. (Patria)

JP Morgan se opevňuje hotovostí, my rebalancujeme

Výsledky za sebou mají také banky. JP Morgan využívá zisků k navýšení své kapitálové přiměřenosti. Jak se píše v komentářích, CEO Jamie Dimon přehnaně ochraňuje svou pevnost. (BreakingViews, XM)

Dostali jsme dotaz na náš názor, jestli bychom také neměli začít hromadit cash jako banka?

To, že největší banka vyspělého světa myslí na ochranu, je podle mého názoru dobrá zpráva. Lepší, než kdyby se snažila hotovost využít k maximalizaci výnosů. U takovéto instituce to dává smysl. My se v tuto chvíli nechystáme takticky hotovost zvyšovat. Máme také jiné cíle než banky.

Na druhou stranu v této době, kdy jsou akcie blízko vrcholů, přichází dobrý čas na rebalancování portfolia. U některých z vás podíl akcií v portfoliu vyrostl nad doporučenou úroveň. Nyní se proto díváme, kde k tomu dochází a kvůli převážení je vhodné je redukovat.

Zároveň pokud víte, že jsou před vámi cíle, kdy budete hotovost potřebovat, je nyní dobrý čas to v rámci plánu řešit. Podrobněji se budeme této problematice věnovat i v jednom z příštích Rentiérů.

Jsme před krizí jako v roce 2007?

Tento týden jsme dostali ještě jeden dotaz na náš názor k článku z webu Golden Pocket, který srovnává rok 2024 s rokem 2007 před finanční krizí, a dochází k závěru, že jsme v podobné situaci.

Z mého pohledu však tento článek srovnává spíše technicky grafy, ale nevěnuje se příliš fundamentu a skutečným událostem za ním.

Jednou z podobností je například snížení sazeb ze strany FEDu o 0,5 p.b. Je však potřeba si uvědomit, co jsou příčiny a co následky.

V roce 2007 se začal do problémů dostávat segment subprime hypoték, kdy díky vysokým sazbám chudší majitelé domů nedokázali splácet hypotéky a nemovitosti vraceli. I když si v roce 2007 málokdo dokázal představit, kam až to povede, důvodem konání FEDu byla snaha ekonomiku ochránit.

Nyní však růst sazeb podobné následky neměl. Sazby se snižují, protože FED nevidí aktuálně důvod je držet vysoko. Příčiny jsou tedy jiné.

Neznamená to, že žádná krize nemůže přijít, a my pracujeme i s takovými scénáři (psal jsem o nich v letním Rentiérovi). Ale v USA je nyní situace spíše lepší, než se čekalo. A proto zde tato paralela podle mého názoru není.

Rostoucí sazby na dluhopisech

Zlepšující se očekávání ohledně americké ekonomiky vidíme také na sazbách amerických dluhopisů. Krátkodobé sazby centrální banky snižovaly a vede se diskuze, zda a jak v tom budou pokračovat. Sazby 10letých amerických dluhopisů naopak zaznamenaly růst na 4,24 %. (WSJ)

To ukazuje, že trh si nemyslí, že by sazby měly postupně klesnout nějakým razantním způsobem. Jedním z důvodů je silná ekonomická situace v USA, při které nebude tlak na FED, aby sazby snižoval rychleji. Očekávání jsou, že vyšší sazby zde ještě chvíli zůstanou.

Evropa zaostává v růstu

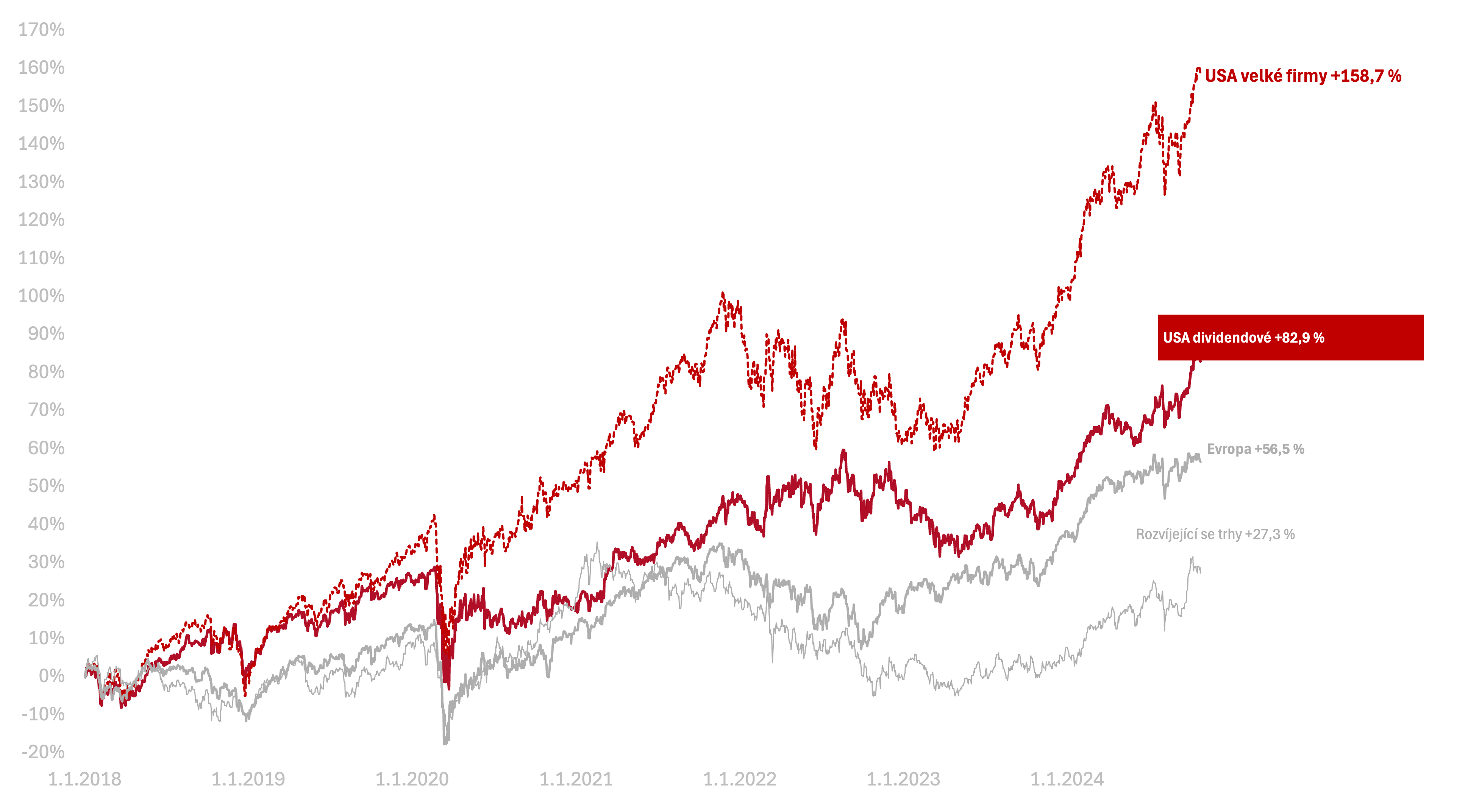

Horší situace je v Evropě. Psali jsme o tom v několika posledních komentářích k trhu. Vývoj je vidět i na evropských akciích, které od začátku roku rostly výrazně méně než americké akcie. Jsou také výrazně levnější z hlediska P/E. (E15)

Je ale potřeba si uvědomit, že evropský trh je z hlediska složení sektorů výrazně jiný než americký. Technologie, které mají z tradičně z mnoha důvodů (mimo jiné také díky tomu, jak se odepisují náklady na výzkum) vyšší valuace než jiné defenzivnější sektory, mají v Evropě výrazně menší podíl. Právě sektorové rozložení část rozdílu (ale ne celý) ve valuacích vysvětluje.

Krátkodobý vyšší výnos USA pro nás není tak důležitý. Ostatně na začátku tohoto roku se naopak psalo o nadvýnosu Evropy nad USA.

Pro nás jsou důležité dlouhodobější aspekty a Evropa podle nás není příliš atraktivní, protože nevidíme dlouhodobé katalyzátory růstu. Více jsem se o evropských akciích rozepsal v aktuálním čísle měsíčníku Rentiér.

Kolísání měn ovlivňuje výnos

Jednou z věcí, kterou někteří z vás řeší při pohledu na výpis, je měnový výnos aktiv v portfoliu. V posledním kvartále nám totiž snižoval výnosy pokles dolaru. Nyní od začátku října nám zase měna pomáhá.

Tento rok se vývoj zdá volatilní, ale dolar se pohyboval tam a zpět mezi cca 22,5 a 23,75 Kč/USD. To ale nejsou velké změny. Například od roku 2020 to bylo mezi 20 a 26 Kč/USD. Letos jsou měny klidné.

Měnový vývoj v krátkém a střednědobém horizontu může kolísat poměrně významně a ovlivňovat tak výnosy.

Dlouhodobě ale vidíme, že co jednou dolar vezme, to příště zase dá. Pro nás jsou cizí měny hlavně ochranou proti případným lokálním problémům, a proto aktiva v cizích měnách chceme.

Informace k výkonnosti trhů k 24. 10. 2024

Za poslední týden celý americký trh poklesl o -0,4 % v CZK. Americké dividendové akcie poklesly o -1,8 % v CZK.

Od začátku letošního roku (2024) vydělal americký akciový trh 27,9 % a americké dividendové firmy vyrostly o 20,8 %.

Od začátku roku 2018 vydělaly americké akcie velkých firem +158,7 %, americké dividendové +82,9 % v CZK.

Zde najdete odkazy na zmíněné i další články

Přihlaste se k odběru newsletteru Správa bohatství

Obchodování s investičními nástroji je vždy spojeno s rizikem ztráty až celé investované částky a minulé či předpokládané výnosy nejsou zárukou výnosů budoucích. Bližší informace o rizicích jsou k dispozici zde.