Ceny akcií v roce 2020 výrazně rostly: Nafukuje se bublina?

Akcie tvoří větší či menší část portfolia prakticky každého investora.

V březnu 2020 akciové trhy zažily výrazný propad. Jejich následný rychlý růst tento propad překonal. A nejen to.

Akciové trhy v USA končí rok na výrazně vyšších číslech než ho začaly. I přes současné dění ohledně COVID-19.

- S&P 500 +16,26 % v USD (+12,24 % v CZK)

- Nasdaq +43,64 % v USD (+37,39 % v CZK)

- US Dividend Aristocrats +0,88 % v USD (-4,36 % v CZK)

- Dow Jones 30 +7,25 % v USD

(zdroj MorningStar)

Začínají se dokonce objevovat hlasy, že akcie jsou nyní příliš drahé a možná se zde i vytváří cenová bublina.

Jsou obavy opodstatněné, nebo nikoli?

Jsou ceny amerických akcií bezprecedentně vysoko?

V srpnu 2020 jsme zmínili 3 důvody, proč nejsou americké akcie v bublině, ale od té doby akcie přidaly téměř 10 %. A zdravotní dopad COVID-19 i hlasy mluvící o bublině od té doby sílí.

Na úvod je nutné říci, že výrazněji rostoucí ceny sledujeme především u růstových akcií z USA. Takové tradiční dividendové akcie jsou stále v mínusu. A to je normální. Každý rok jde něco nahoru a něco jde dolů.

Tempo růstu cen akcií evropských i z ostatních částí světa není zdaleka tak rychlé. Zde se zatím ani o náznaku bubliny nemá vůbec cenu bavit.

Zároveň je potřeba zdůraznit, že samotná hodnota akcií a indexů je tvořena více faktory než jen samotnou cenou tvořenou na základě poptávky.

Tady jsou některé z nich:

- hospodářské výsledky firem (především tahounů jednotlivých oborů)

- výnosnost ostatních aktiv

- celkový ekonomický vývoj

- psychologie retailových investorů, zejména těch finančně méně vzdělaných.

Mezi největší firmy světa obchodované na burze patří hlavně technologické společnosti – Apple, Microsoft, Amazon, Facebook, Google. Současné vyšší ceny akcií proto mohou vést ke srovnání s rokem 2000.

Na přelomu tisíciletí byly hodnoty akcií našponované pod nereálnými očekáváními z dalšího vývoje technologických firem. Když se ukázala nereálnost těchto očekávání, bublina splaskla.

V současné době jsme ale od podobné situace velmi daleko a o cenové bublině se u akciového trhu jako celku nedá hovořit.

Rok 2000 se neopakuje, roli hraje i úroková sazba

Valuace akcií byla kolem roku 2000 mnohem výše. Nejde totiž jen o cenovou úroveň akciového trhu, ale také o srovnání jejich výnosnosti s dalšími aktivy, zejména s dluhopisy.

Při nízkých úrokových sazbách (které zažíváme nyní) jsou akcie vůči dluhopisům výrazně atraktivnější, a tudíž žádanější.

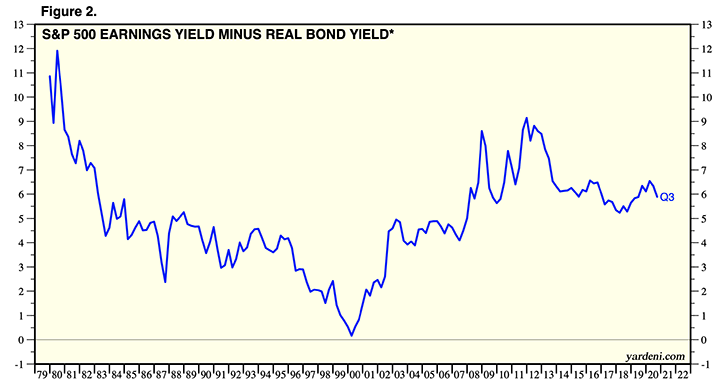

Když se podíváme na rizikovou prémii (tedy rozdíl mezi ziskovostí akcií (E/P – Earnings/Price – Zisky/Cena) a reálným výnosem z dluhopisů) u indexu S&P 500 a její vývoj v čase, vidíme, že akcie již v minulosti byly v tomto porovnání mnohem výše.

Například v letech 2009 a dalších dvou letech, po odrazu ode dna hospodářské krize, začaly být v tomto srovnání akcie svou výnosností hodně atraktivní.

Naopak při technologické bublině na přelomu tisíciletí vidíme, že výnosnost akcií ani před splasknutím bubliny nebyla nikterak závratná a po splasknutí bubliny v roce 2000 se výnosnost akcií prakticky rovnala výnosnosti dluhopisů.

Nynější hodnota rizikové prémie se pohybuje mezi těmito dvěma zmíněnými extrémy – není ani dramaticky vysoká, ani nízká.

Dá se tedy říci, že akcie dle tohoto srovnání v současné době vypadají jako rozumně oceněné. Aktuální nízké úrokové sazby snižují výnosnost dluhopisů a činí naopak atraktivnějšími akcie.

Růst jejich cen je tedy i tímto opodstatněný.

Technologické firmy: Opravdová bublina už tu byla

To, jestli je akcie drahá, nezávisí jen na samotné ceně, ale i na tom, co oproti tomu v rámci držby titulu dostáváte – zisky, tržby apod.

Obdobně jako na přelomu tisíciletí jsou i nyní jedny z nejsledovanějších akcie technologických firem považovaných za jedny z tahounů hospodářského a společenského vývoje.

V roce 2000, kdy vrcholila a poté splaskla „dot com“ bublina, šly bezprecedentně nahoru ceny akcií internetových a technologických firem, které za sebou ale v mnoha případech ještě neměly žádnou historii hospodářských výsledků a zisků.

Celý růst a šílenství kolem těchto titulů byly taženy jen příslibem, že tyto společnosti a celý obor raketově porostou. Tato očekávání vytvořila skutečnou bublinu, kdy ceny těchto firem neměly hmatatelný základ.

A když se ukázalo, že tato očekávání tyto společnosti rozhodně nebudou schopny naplnit, bublina splaskla.

Současná hodnota technologických firem je ovšem podepřena jejich minulými výsledky – rostoucími zisky a tržbami, prokazatelným vývojem a dalším plánovaným zdokonalováním reálných produktů a služeb.

V rámci analytického servisu Fichtner Investment Advisors hlídáme ohodnocení finančních aktiv (akcie, dluhopisy a.d.) a pravidelně ho reportujeme našim klientům.

Vývoj je jiný

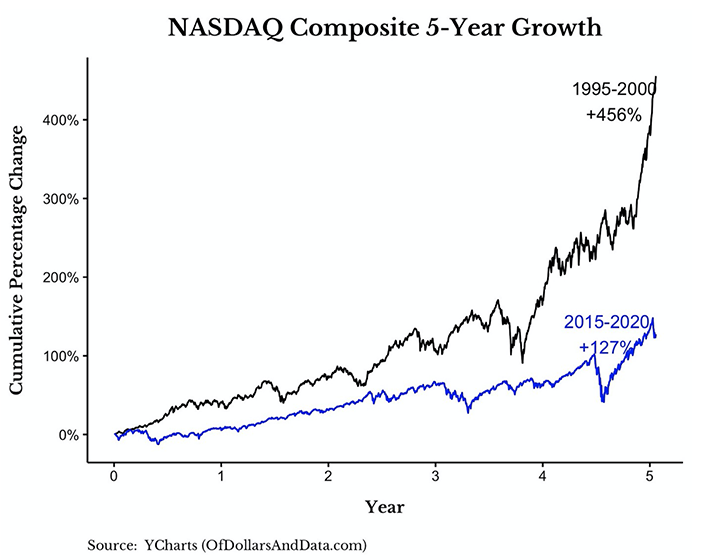

Srovnejme si vývoj indexu NASDAQ, který obsahuje převážně technologické firmy. Vezmeme posledních 5 let (tedy 2015–2020) a 5 let před splasknutím bubliny v roce 2000 (roky 1995–2000).

Uvidíme, co bublina opravdu znamenala a znamená.

Současný vývoj 5letého indexu vykazuje hodnotu +127 %, na přelomu tisíciletí to však bylo + 456 %. I to tedy ukazuje, že současný stav opravdu nelze srovnávat s rokem 2000.

Zajímavý je také pohled na vývoj ceny akcií konkrétních renomovaných technologických společností dnešní doby a přelomu tisíciletí.

Například akcie Amazonu vykázaly za posledních 5 let (2015 – 2020) růst přes 500%, Netflix přes 370 %, trojciferné číslo růstu můžeme vidět i u Facebooku či Applu. Můžete si říct, že to je obrovský růst a určitě bublina, ale..

A na jakých hodnotách byly kolem roku 2000 společnosti považované za tehdejší technologické tahouny?

Rozdíl je řádový… Cisco za 5leté období (1995 – 2000) narostlo o ohromujících více než 3 900 %, Microsoft o 1 600 %, Oracle o 1200 % a Intel „jen” o 998 %.

Takovéto dramatické skoky v současném vývoji nepozorujeme.

Ani psychologie neukazuje na bublinu

Důležitou součástí investičních trhů je psychologie samotných investorů.

Bublinu hodně podporuje chování méně vzdělaných investorů, kteří se často nechají strhnout emocemi a zprávami odhadujícími další silný růst akcií nebo konkrétních titulů či oborů.

V takové chvíli naskakují tito investoři do hry s vidinou, že pořízením akcií v tento moment budou po pokračujícím očekáváném růstu realizovat další zisk.

Převis poptávky způsobí další růst cen – a to začne nafukovat onu psychologickou bublinu. Růst se v určité chvíli ale zastaví a nikdo neumí odhadnout, kdy tato chvíle nastane.

Tento proces má příznačný název „hra na většího blázna“.

Ten, kdo kupuje už poměrně drahé tituly, doufá, že růst cen bude ještě trvat a že najde ještě většího blázna, který pak koupí ještě dráže a on vydělá.

To se však v dnešní době také neděje.

Neslyšíme žádné výkřiky typu „nakupujte, akcie a jejich indexy půjdou ještě mnohem výše“.

Naopak. Spíše jsou slyšet ony skeptické názory a varování, že akcie jsou již nyní drahé.

Ani tato psychologická bublina tu tedy není. Běžní a v investičních trzích nepříliš vzdělaní lidé se nyní do nákupů akcií neženou a jsou naopak spíše opatrní.

Akcie nejsou předražené, opatrnost je ale na místě vždy

Všechny výše zmíněné ukazatele a srovnání tedy ukazují na to, že zde na akciových trzích žádná cenová bublina není a jejich ceny nejsou iracionálně „přestřelené“.

To ovšem samozřejmě nemusí znamenat, že nemohou být bublinově nadhodnocené ceny některých konkrétních titulů. Nejčastěji se hovoří o automobilce Tesla, která za rok 2020 vyrostla o 731 %.

Zároveň nelze odhadovat další vývoj a říci si například, že bychom měli být na pomyslném vrcholu a že nás nemůže čekat další (byť třeba jen pozvolnější) růst cen akcií. Ten klidně může pokračovat.

Není tedy dobré ani spekulovat na to, že by nyní měly být akcie na vrcholu a zaspekulovat na pokles („shortovat“).

Ale i k poklesu samozřejmě dojít může: Pokud by pod vlivem současného dění přišla silnější hospodářská krize a zisky firem by dále klesaly, tak to akciový trh samozřejmě ovlivní a pravděpodobně by pak došlo k poklesu cen.

Kam se pohne trh v roce 2021 nevíme (a neví to zřejmě nikdo, každý jen hádá), nicméně můžeme shrnout současnou situaci do jedné věty:

Cenová bublina aktuálně na akciových trzích jako celku není, a proto doporučujeme, aby pro dlouhodobé investování stále převažovaly v diverzifikovaném portfoliu akcie.

Vytvořte si diverzifikované portfolio pro dlouhodobé investování