Kam dát peníze?

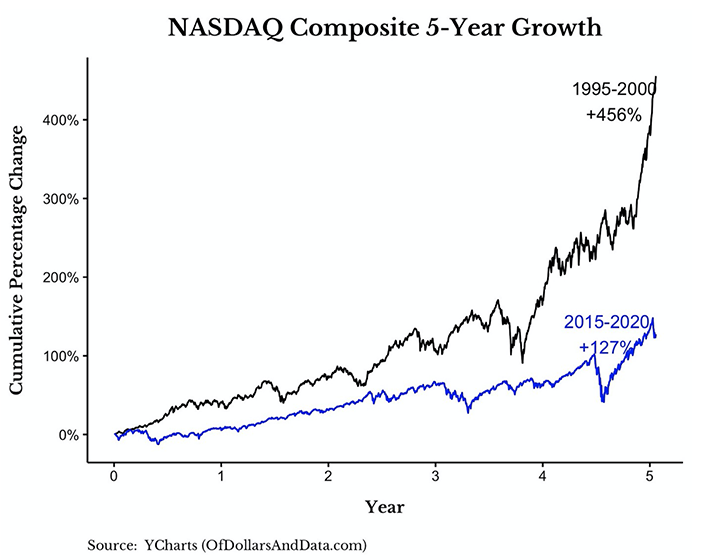

Akcie velkých technologické firem (Apple, Netflix, Microsoft, Tesla apod.) zažívají v dubnu a květnu 2021 poklesy – po růstech v roce 2020.

Jaký je další velký investiční nápad?

Určitě zajímavá otázka.

Kdo by na ni nechtěl znát odpověď.

Kdo by nechtěl vědět, co bude zrovna příštích 6, 12, 60 měsíců nejvíc růst.

V aktuálním vydání měsíčníku Rentiér píšeme, že je nebezpečné hledat investiční nápady a uvažovat takovým způsobem.

Samozřejmě pokud to vyjde, tak to může být poměrně zajímavé a můžu na tom vydělat daleko víc, než když své portfolio diverzifikujete a rozkládáte riziko.

Na druhou stranu, když to netrefím, tak výsledek může být velmi negativní.

A ne jen když to netrefím…

Jde o to, že i když třeba trefím směr, nemusím trefit správné firmy.

Jasný příklad.

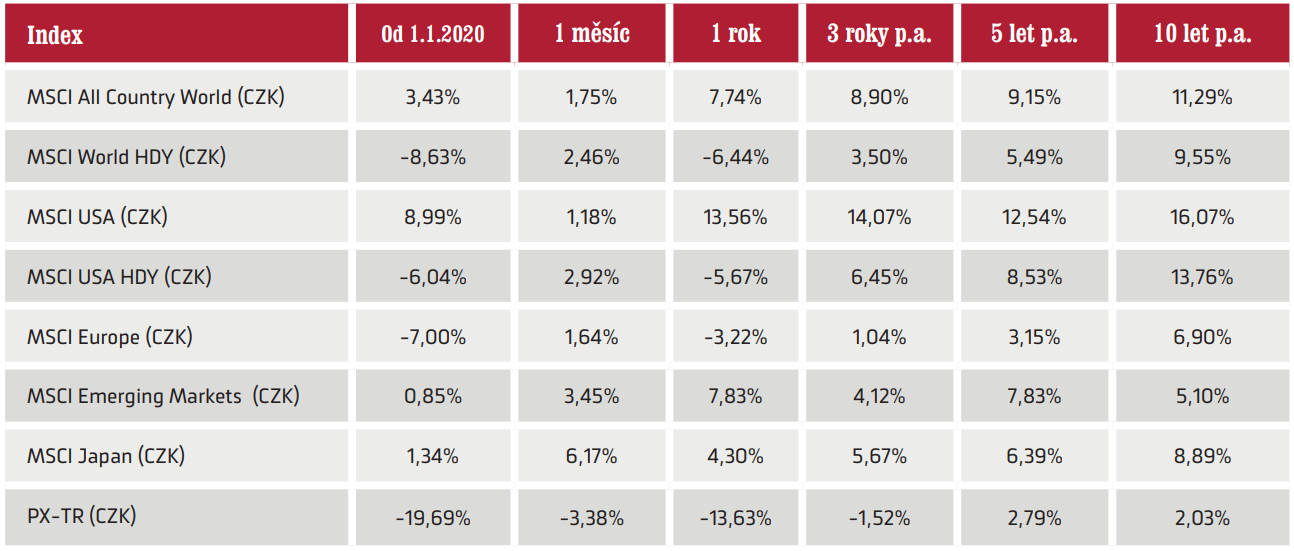

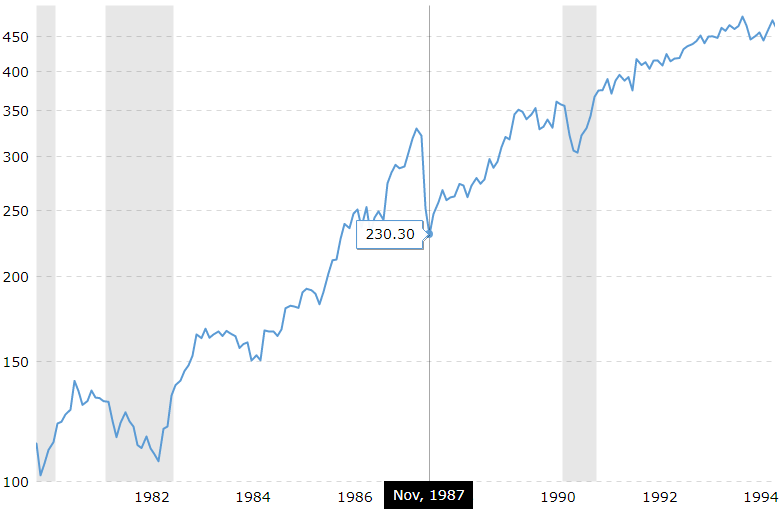

Z největších technologických společností v roce 2000 pouze Microsoft vyrostl výrazně více než index S&P 500, který představuje 500 velkých ziskových firem v USA.

Další společnosti jako Intel, Cisco a IBM dopadly výrazně hůř než diverzifikovaná investice do celého trhu, jak je vidět z následujícího přehledu.

Výnos od roku 2000 (bez dividend)

Microsoft – 723 %

S&P 500 – 348 %

Oracle – 143 %

IBM – 111 %

Intel – 54 %

Cisco – 0 %

Přestože to v roce 2000 to byly velké a nadějné firmy s velkým potenciálem…

Přestože technologie od té doby urazily kus cesty, představovaly budoucnost a my teď tu budoucnost žijeme…

Tak ten, kdo dal v roce 2000 peníze do největších technologických firem, tak zjistil, že z hlediska výnosů byla zajímavá pouze jedna.

Byl to Microsoft a ty firmy ostatní oproti zbytku trhu pohořely.

Velcí hráči dnešní doby tenkrát tak velcí nebyli. Google nikdo neznal. Netflix půjčoval DVD. Facebook ani Tesla neexistovaly.

Co tím chci říct.

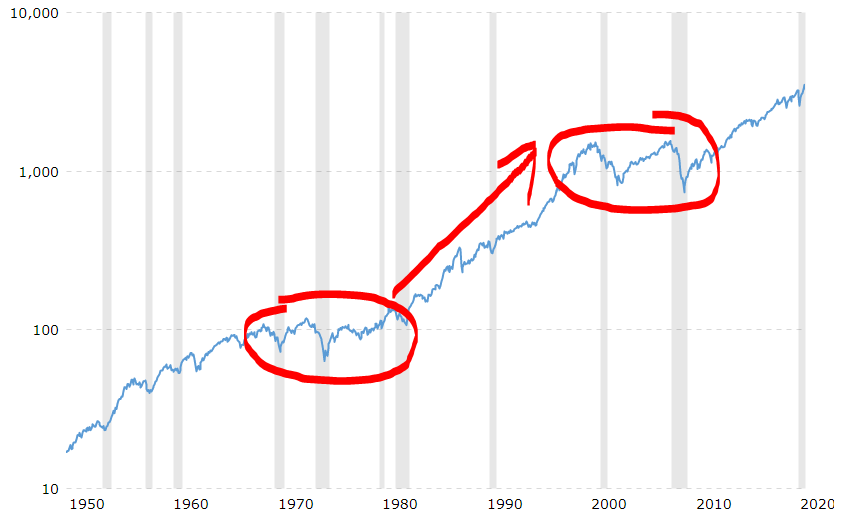

Sázet na jednu velkou věc je něco, co může přinést velké výnosy. Když tu jednu jedinou věc trefíme.

Naopak to může přinést velké ztráty, pokud se netrefíme. Třeba pokud vsadíme na něco, co je teď hodně módní, ale nedokáže to dostát očekáváním, která jsou s tím spojená.

Takže já před hledáním velkých investičních nápadů varuji.

Samozřejmě trhem hýbou mega trendy, o kterých se také hovoří. My jsme o nich psali v dubnovém vydání Rentiéra.

Mezi hlavní trendy patří digitalizace, roboti, zdravotnické technologie a tak dále. Změny související s demografickými změnami – lidé stárnou.

Takové trendy jsou důležité a budou nás provázet, protože je v budoucnost.

Na druhou stranu najít teď ty vítěze a do nich investovat není úplně jednoduché.

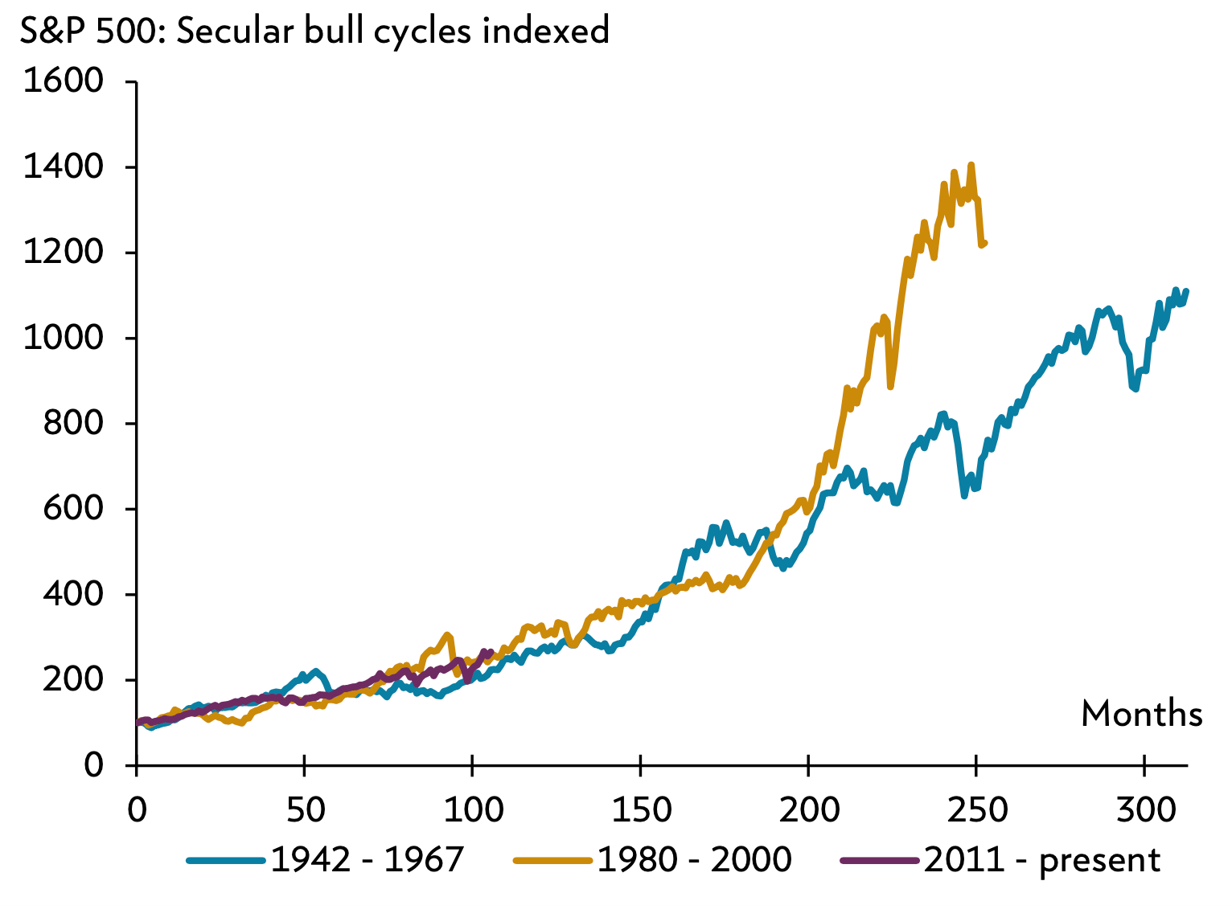

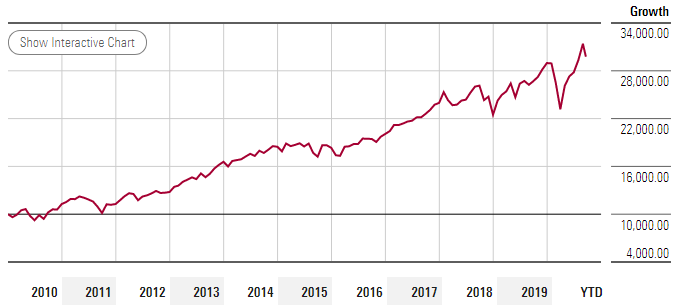

Zatímco když diverzifikujeme a kupujeme celý trh, tak tam sice máme i firmy, které skončí a vypadnou, ale především se podílíme na celkovém růstu západního trhu a celého světa.

Pokud nechcete hledat velké investiční nápady a zbytečně riskovat, ale raději chcete uchovat hodnotu a být v klidu, podívejte na investiční přístup R.E.A.D.I. 4 Wealth, který pomáhá běžným lidem rozumně dlouhodobě zhodnocovat peníze.

Všichni drží stejný díl. Mají dlouhodobě výnos z toho, že tyto firmy generují zisky. Firmám se daří, zisky rostou a tím pádem rostou zisky i členům rodiny. Všichni jsou spokojení.

Všichni drží stejný díl. Mají dlouhodobě výnos z toho, že tyto firmy generují zisky. Firmám se daří, zisky rostou a tím pádem rostou zisky i členům rodiny. Všichni jsou spokojení. Při obchodování s akciemi, zlatem nebo kryptoměnami se člověk snaží vydělat na tom, že levně nakoupí a draze prodá.

Při obchodování s akciemi, zlatem nebo kryptoměnami se člověk snaží vydělat na tom, že levně nakoupí a draze prodá.

Našim klientům se nestává, že když začne trh padat, že by panikařili a vyprodávali. Naopak vědí, že je to příležitost „nakoupit ve slevě“.

Našim klientům se nestává, že když začne trh padat, že by panikařili a vyprodávali. Naopak vědí, že je to příležitost „nakoupit ve slevě“. Neustále sledujeme trhy a co se na nich děje. Jestli jsou drahé nebo levné.

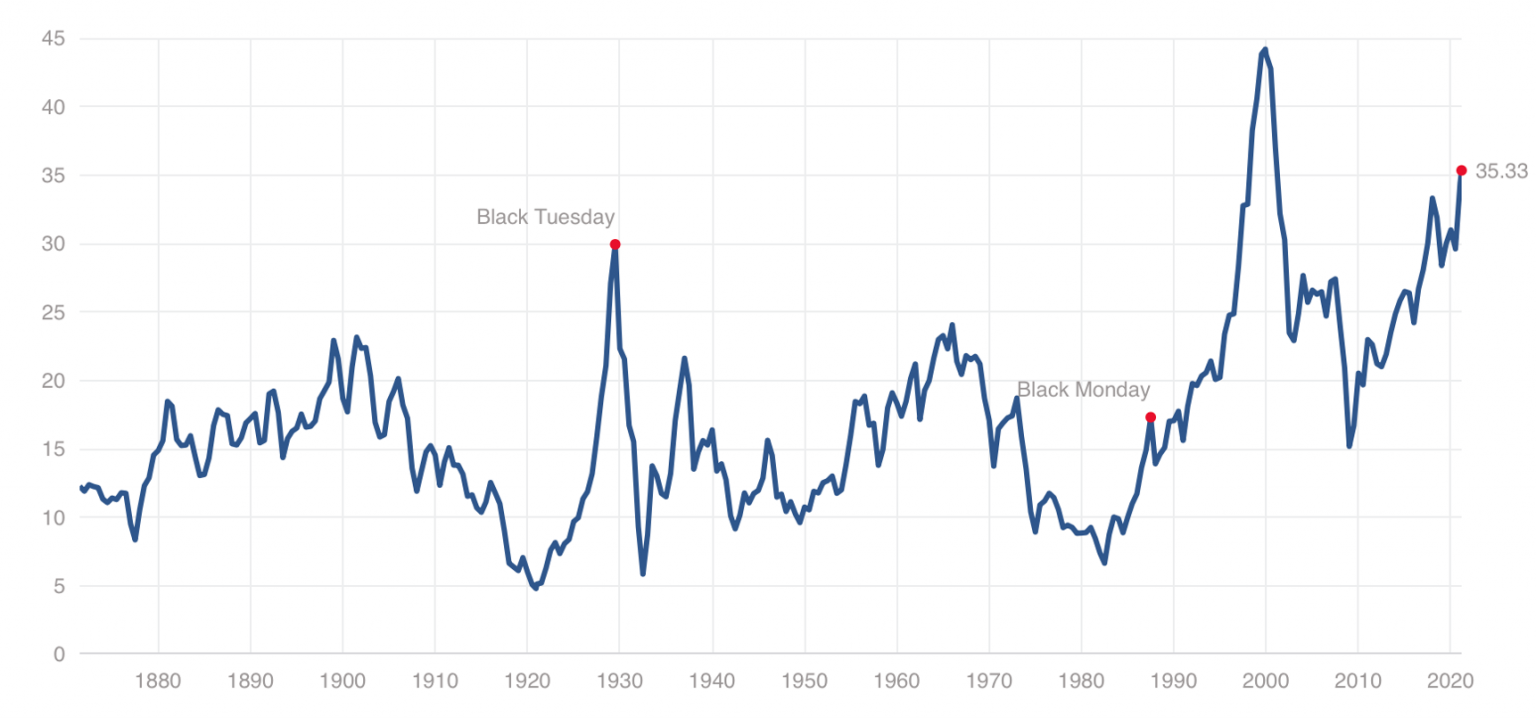

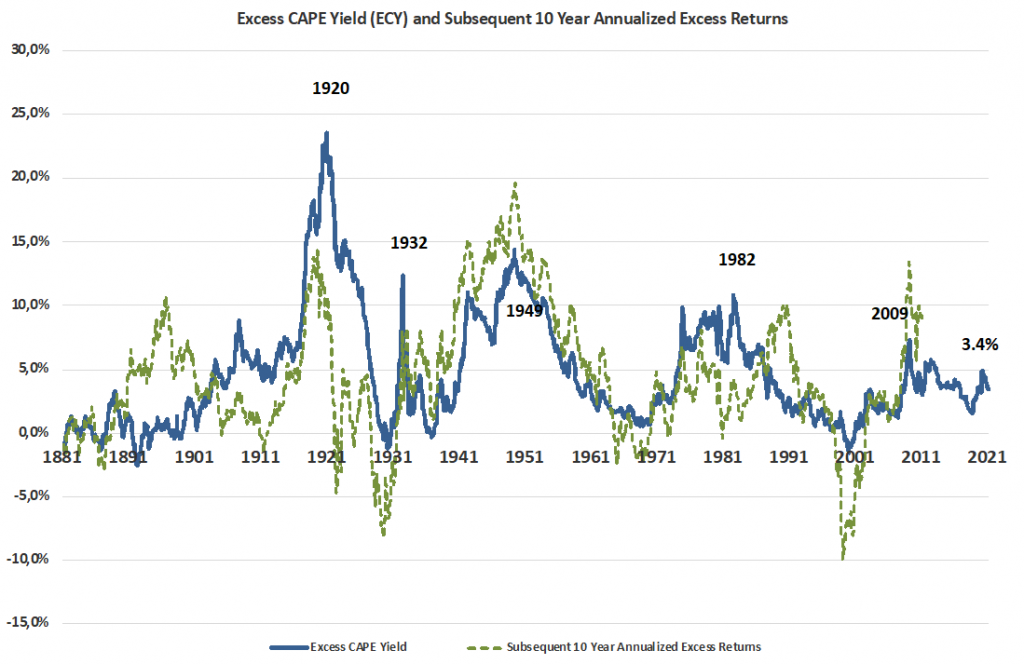

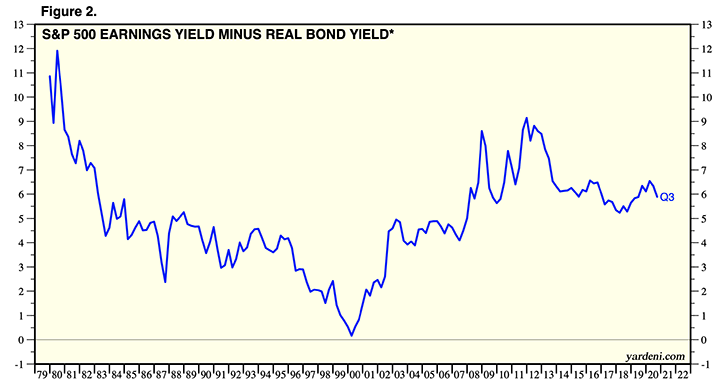

Neustále sledujeme trhy a co se na nich děje. Jestli jsou drahé nebo levné. Trochu by se investování dalo přirovnat k tomu, když někdo cvičí a chodí do posilovny.

Trochu by se investování dalo přirovnat k tomu, když někdo cvičí a chodí do posilovny. Nejsme tu pro každého. Určitě existují lidé, pro které může být zbytečné využívat naše poradenství a platit za naše služby. A je to tak v pořádku.

Nejsme tu pro každého. Určitě existují lidé, pro které může být zbytečné využívat naše poradenství a platit za naše služby. A je to tak v pořádku.