Poslední týden byl ve smutném znamení ničivých povodní, které sužují některé regiony ČR. Víme, že i některých z vás nebo vašich blízkých se povodně týkají a v takové situaci vidíme, co je v životě skutečně důležité.

Povodně vyvolaly vlnu solidarity

Povodně ukazují, že vztahy mezi lidmi nejsou tak špatné, jak by se mohlo zdát. Do pomoci a sbírek se zapojují lidé napříč sociálními vrstvami. (HN)

Někteří členové našeho týmu se u Kroměříže či Hradce Králové aktivně zapojili do prací. Ze širšího pohledu je nás téma filantropie obecně velmi důležitou součástí diskuzí o rodinném majetku, které s našimi klienty vedeme.

Ani spontánní pomoci se bohužel nevyhnou některé nešvary, kdy pomoc nesměřuje tam, kam má. Postiženým je nabízena za symbolickou úplatu nebo neorganizovaní dobrovolníci více překáží, než pomohou.

Podle odborníků je někdy nejlepší posílat přímé finanční prostředky, nebo postupovat podle pokynů organizátorů sbírek a pomoci. (SeznamZprávy)

Mnozí zapomínají na ochranu svého majetku

Letošní povodně nám také připomínají téma ochrany majetku. Minulý týden jsme toto téma poměrně detailně řešili s Tomášem Lánským, redaktorem iDnes.

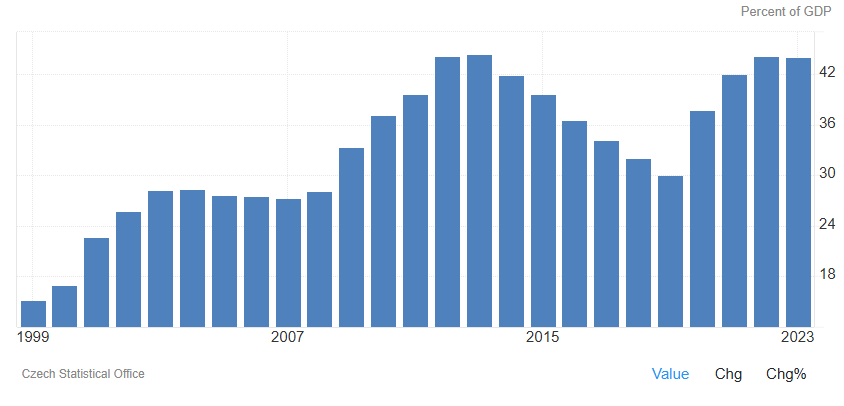

Podle statistik pojišťoven je velká část nemovitostí pojištěna na nižší částky, než je jejich hodnota. Pojišťovna pak vyplatí méně peněz, než by bylo potřeba. Důvodem často může být to, že cena nemovitostí v posledních letech výrazně rostla, ale málokdo pojistku pravidelně aktualizuje.

Stejně jako s jinými riziky, i zde je potřeba jednat preventivně. Povodně, ale i jiné katastrofy budou přicházet opakovaně, a proto je dobré přehodnotit, zda pojištění vašich nemovitostí odpovídá jejich hodnotě.

FED snižuje úrokové sazby o 0,5 %

Nejdůležitější ekonomickou zprávou posledního týdne bylo snížení sazeb americkým FEDem. Ten snížil sazby o 0,5 p.b., a snížení bylo v souladu s očekáváním. Diskutovalo se, o jak velké snížení půjde, a FED nakonec zvolil větší krok. (E15)

V souvislosti s tím se začaly objevovat paralely, kdy při podobném poklesu sazeb v letech 2000 a 2008 došlo zároveň k velkému propadu akcií. Toto srovnání je však ukázkovou záměnou příčiny a následku.

V těchto letech byl pokles sazeb následkem ekonomických události (splasknutí bubliny, hypoteční krize) a jeho cílem bylo zmírnit její dopady. Akcie padaly kvůli těmto událostem.

Nyní jsme v jiné situaci. Snížení přichází proto, že FED vnímá nižší riziko inflace a není potřeba ekonomiku dál dusit.

Dobrý komentář k tomu má Grep Ip, vedoucí ekonomický komentátor Wall Street Journal: „Ekonomika je nyní v normálu a sazby byly abnormální. To, že je ekonomika v normálu neznamená ideální situaci. Někdo je nezaměstnaný, někomu mzda neroste tak, aby to pokrylo inflaci. Ceny rostou, ale ne dramaticky.“ (WSJ)

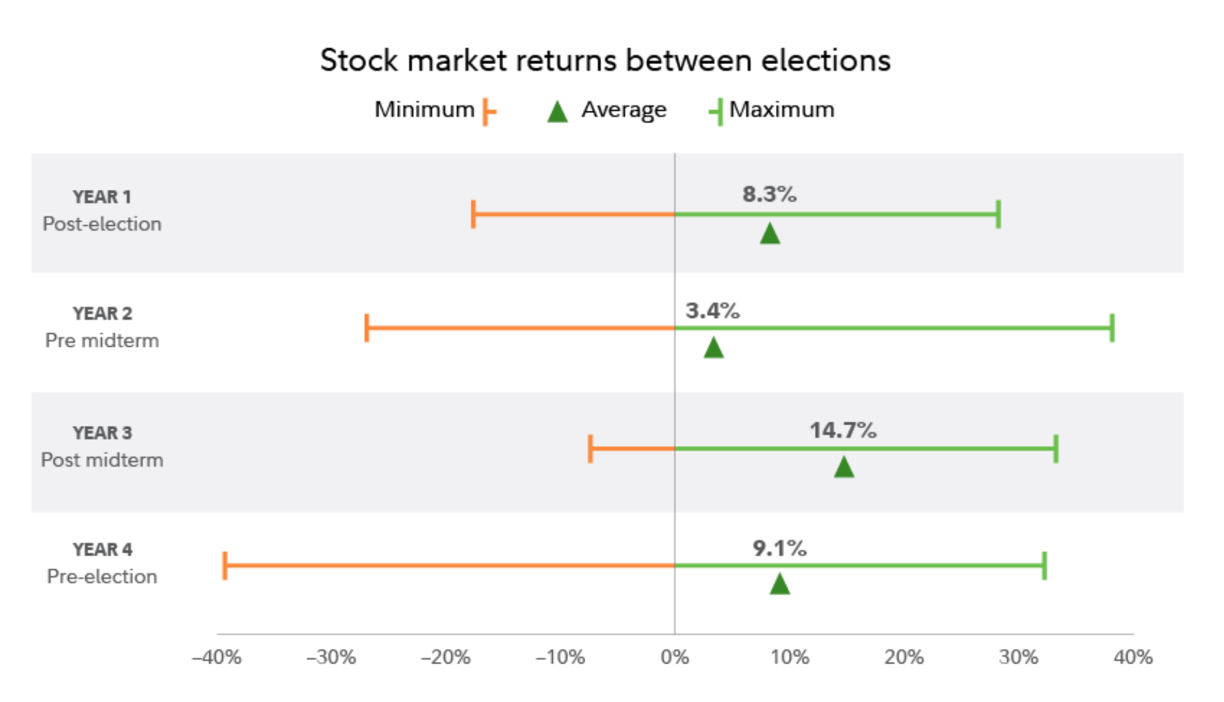

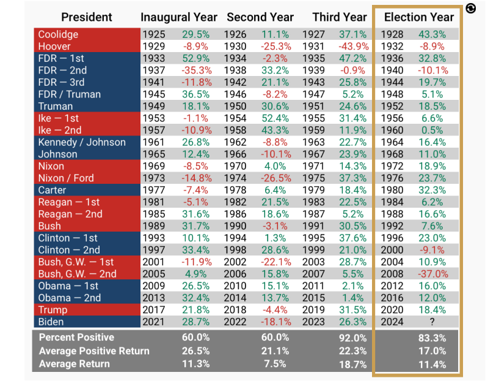

O scénářích snížení sazeb psal také kolega Richard Mrňka v červnovém Rentiérovi. V minulosti snížení sazeb bez recese vedlo k růstu akciových trhů. To pochopitelně není zárukou, že se to bude stejně opakovat i nyní. Ale pomáhá nám to dívat se na věci komplexně.

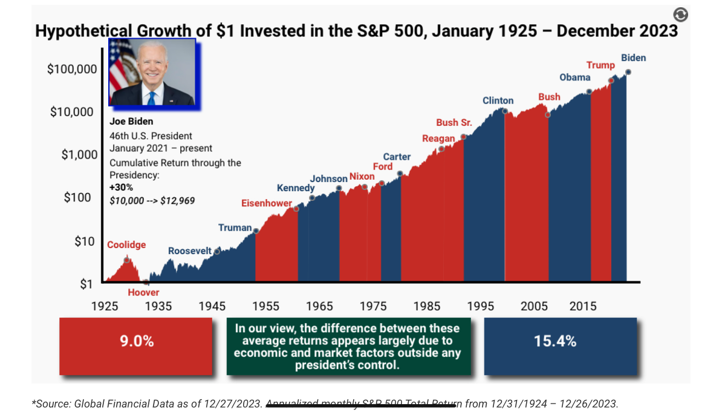

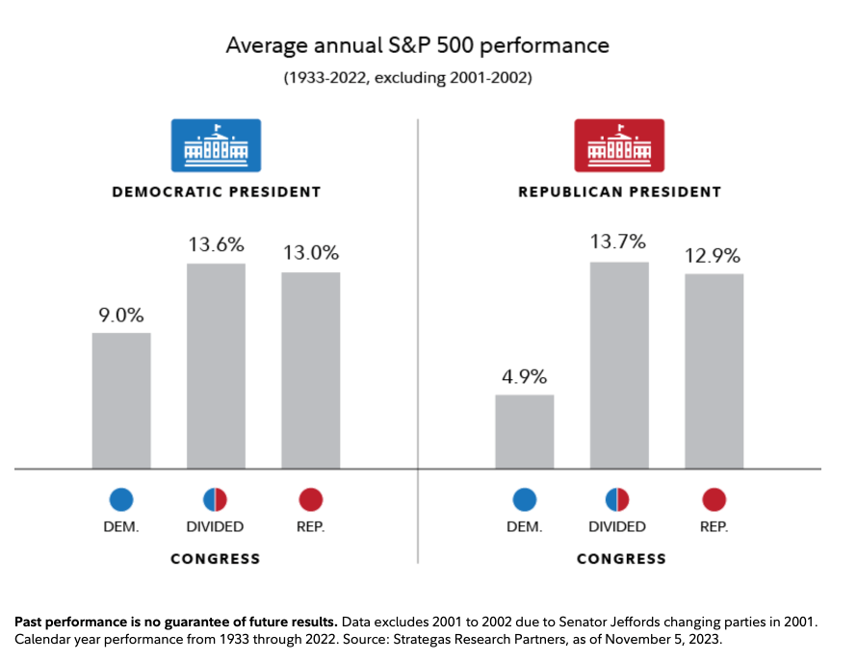

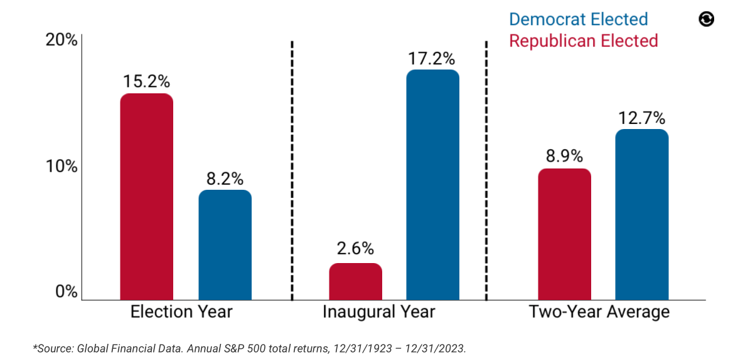

Akcie na nových vrcholech

Americké akcie již zareagovaly růstem na svá dolarová maxima (all-time high – ATH). I toto téma často v naších komentářích zmiňujeme. Protože akciové trhy při dlouhodobém růstu dosahují ATH znovu a znovu.

Někteří noví klienti se nás ptají, zda je v takovou dobu vhodné investovat. Zda není vhodnější počkat až akcie spadnou? Podobné otázky dostáváme opakovaně.

Dostali jsme je i 8 let zpátky, když se trhy dostaly z poklesů v roce 2016, i v roce 2020. Ti, kdo investovali mají na portfoliích slušný výnos. Ti, kdo čekali, zpravidla promeškali růst.

V zářiovém čísle Rentiéra se věnuji otázce Proč na akciovém trhu není bublina a jak se současný stav liší od roku 2000.

My nechceme spekulovat na to, co trh udělá v následujícím týdnu nebo měsíci. Investujeme dlouhodobě, a proto nás krátkodobé pohyby netrápí. Pokud by přišly poklesy, máme strategii, jak jich využít.

ATH jsme se věnovali opakovaně i v Rentiérovi. Naposledy to byl Richardův článek v dubnovém vydání.

Zajímavé edukační video má také Ben Carlson, autor blogu A wealth of common sense, ve kterém ukazuje jak i naprostý smolař, který by investoval vždy na vrcholu trhu, dosáhl vysokého zhodnocení majetku.

Dluhopisy developerů sebou nesou riziko

V debatě Hospodářských novin se několik expertů shodlo, že “důvody k poklesu cen nemovitostí neexistují”. Jednalo se však především o zástupce nabídky. (HN)

Trvající vysoké náklady úvěrů v nemovitostním sektoru vedou na druhou stranu k některým negativním zprávám v segmentu developerů.

V médiích se objevily zprávy o vysokém zadlužení a ztrátách realitní skupiny YD Capital, která získala kapitál emisemi dluhopisů. (SeznamZprávy)

CPI Radonvana Vítka naopak oslavuje s dluhopisy úspěchy, když se jí podařilo upsat dluhopisy s nižšími výnosy, než očekávali. Stále jde však o podstatně více (i díky květnovému snížení ratingu), než v době nízkých sazeb. (SeznamZprávy)

Nemovitostní společnosti ještě nemají vyhráno a je důležité si uvědomit, že řada dluhopisů developerů není tak bezpečná, jak by se mohlo zdát.

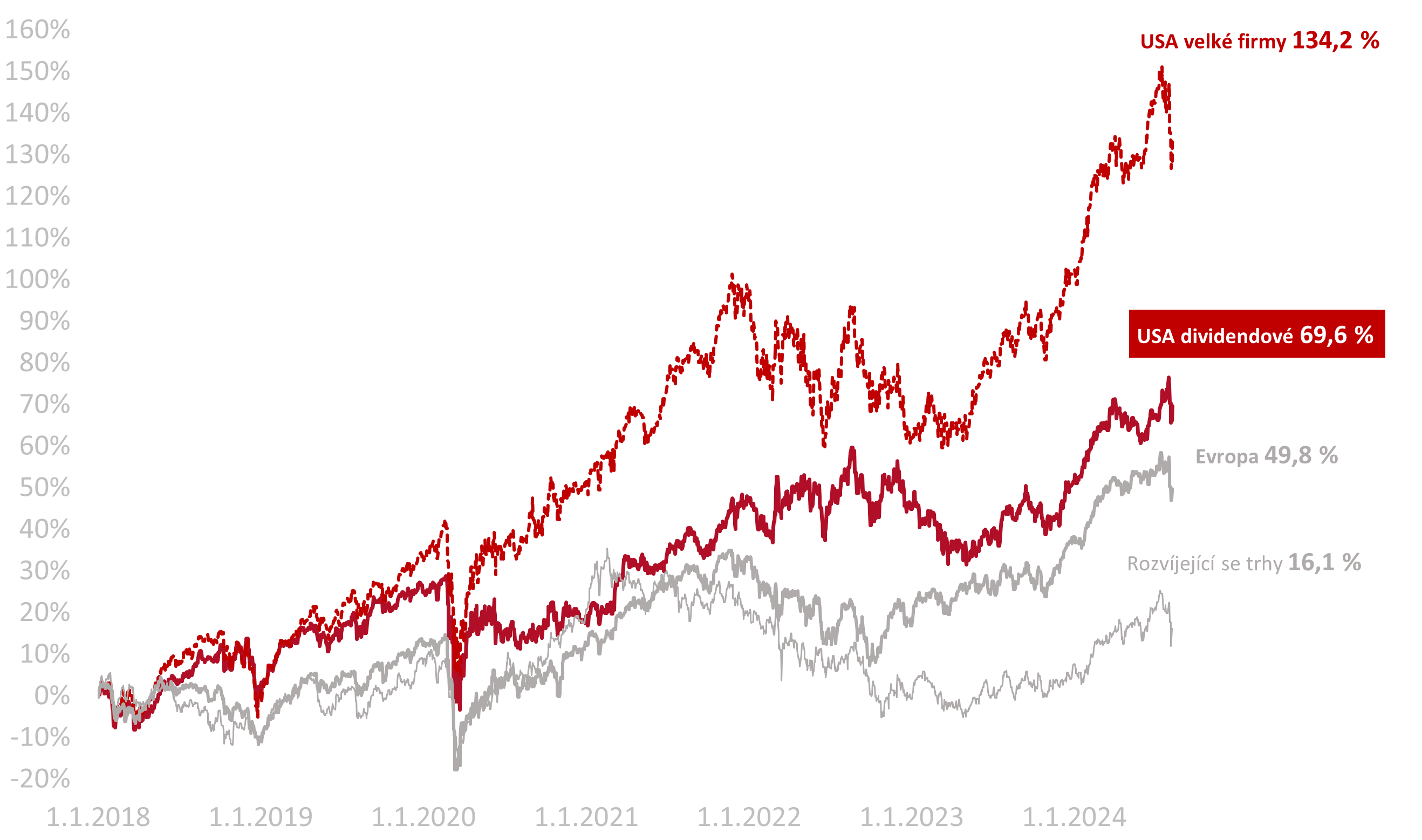

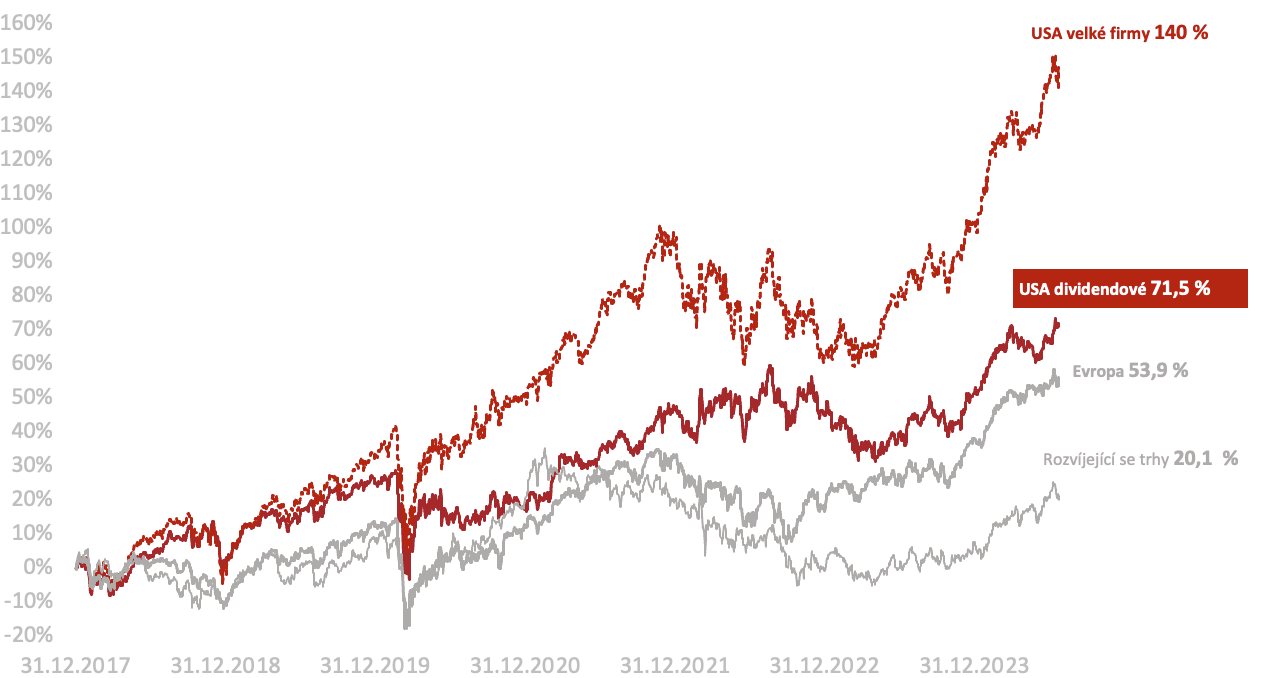

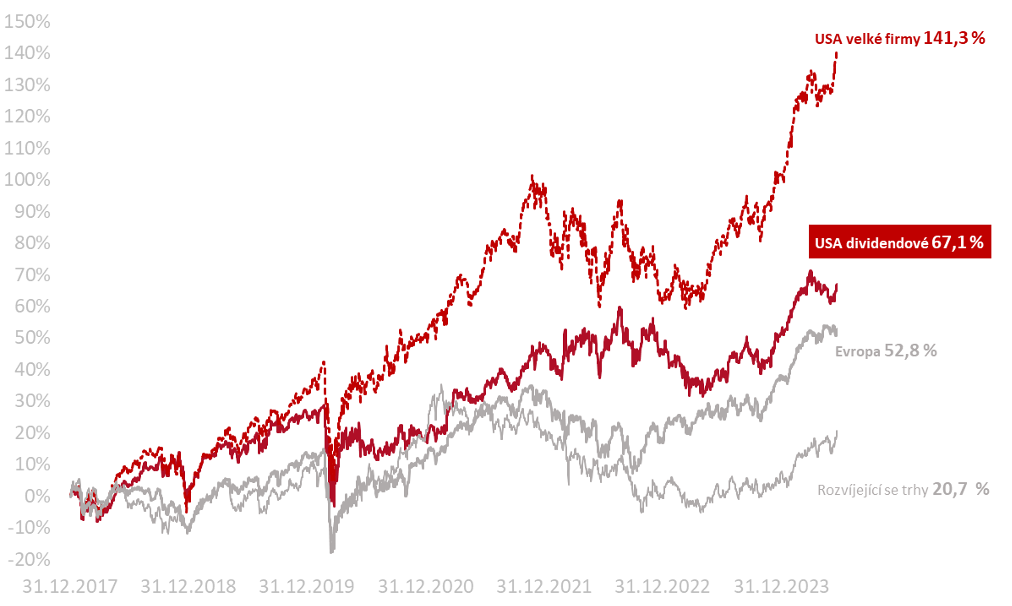

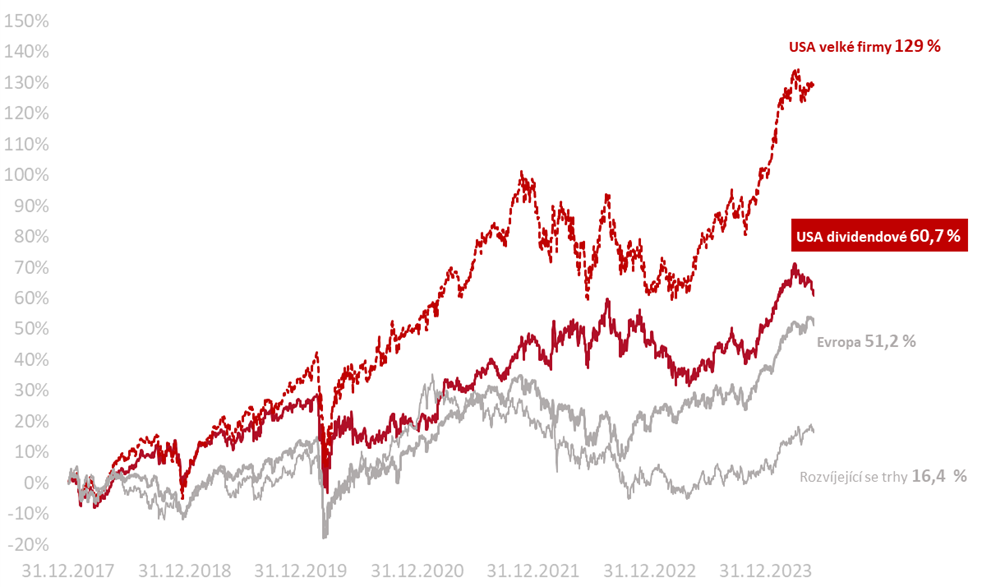

Informace k výkonnosti trhů k 19. 9. 2024

za poslední týden celý americký trh rostl o 1,3 % v CZK. Americké dividendové akcie rostly o 1,1 % v CZK.

Od začátku letošního roku (2024) vydělal americký akciový trh 21,4 % a americké dividendové firmy vyrostly o 15,6 %.

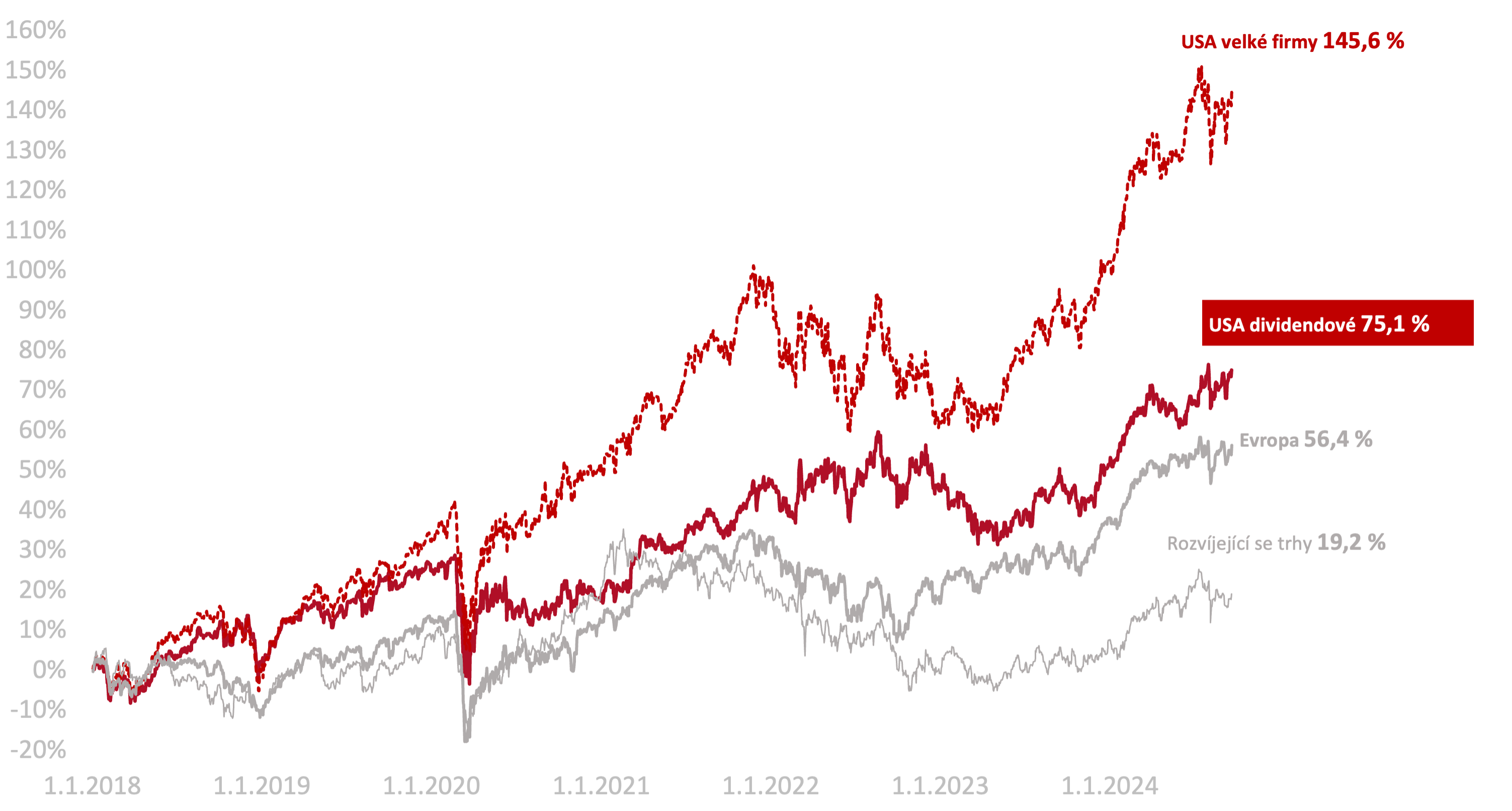

Od začátku roku 2018 vydělaly americké akcie velkých firem + 145,6 %, americké dividendové +75,1 % v CZK.