Rentiér 3/2021 – Investiční platformy a jak o nich přemýšlet

Měsíčník inteligentního investora se jménem Rentiér je samostatně neprodejný a je součástí širokého servisu, který poskytujeme našim klientům.

Úvodník pro březen 2021

Přestože se my v ČR nemáme díky lockdownu a nekompetentnosti naší vlády moc dobře a cloumají s námi emoce, našim investicím se daří dobře.

Přestože se my v ČR nemáme díky lockdownu a nekompetentnosti naší vlády moc dobře a cloumají s námi emoce, našim investicím se daří dobře.

Jsou totiž zainvestovány především v akciových ETF zaměřených na největší americké firmy. A jak jistě také vnímáte, situace v USA se, z pohledu pandemie i ekonomiky, začíná výrazně zlepšovat.

I díky tomu akciová část našich portfolií v únoru vzrostla u budoucích rentiérů o 4,23% a u rentiérů o 4,37%.

A i kdyby nás zasáhla v České republice vyšší míra inflace, tak máme konzervativní část portfolií rentiérů investovánu v českých proti-inflačních dluhopisech, a i tam je našim penězům dobře.

Více se o situaci na trzích i o chování drobných investorů dozvíte na stránkách 3 a 8 tohoto čísla.

A pokud nemáte více času než přečíst jen tento úvodník, mohu vám říci, že zatím v nastavení našich investičních doporučení nic neměníme.

Nespoléháme jen na českou korunu

V současné nelehké situaci v České republice je asi dobré si připomenout, že jednou z klíčových součástí strategie Wealth Protection je právě regionální diverzifikace celkového majetku tak, aby nespoléhal jen na korunové investice a nebyl zajištěn jen do české koruny.

Jsme rádi, že tuto strategii u všech našich klientů důsledně uplatňujeme.

A všem, kteří své investice zajišťují jen do české koruny připomínáme, že toto zajištění bude dlouhodobě dobře fungovat jen pokud se staneme Švýcarskem střední a východní Evropy.

V tuto chvíli máme ale pocit, že mít všechen majetek jen v české koruně může být spíše nebezpečné.

Budeme ale doufat v to nejlepší, i když v portfoliích jsme vždy připraveni i na to nejhorší.

Investiční platformy zaspaly Brexit

Tématem ledna a února letošního roku pro mnohé z nás i vás ale nebyl ani útok na Kapitol, nebo v minulém čísle Rentiéra zmiňovaná bublina u akcií GameStop.

Těmi důležitějšími tématy byla již výše zmiňovaná Covid situace v ČR, a také Brexit a jeho dopad na fungování investiční platformy Interactive Brokers a Lynx.

Protože společnost Interactive Brokers migraci účtů z Interactive Brokers (UK) do EU příliš dobře nezvládla (řešila vše na poslední chvíli, ne úplně jasně komunikovala apod.), vyvolal proces migrace spoustu otázek týkajících se investičních platforem obecně.

Rozhodli jsme se tedy pro vás připravit materiál, ve kterém shrneme náš pohled na výběr a kombinování investičních platforem, a právě to je i hlavním tématem tohoto čísla Rentiéra a setkáte se s ním na stránkách 10 až 19.

Svět plný názorů a pak tvrdá realita

Na začátku března 2021 jsem také odpovídal na dotazy našich klientů a jednou z otázek byl můj názor na článek „Svět bez kotev a akcie mimo realitu“ od hlavního analytika společnosti Conseq Investment Management Martina Lobotky, který vyšel 1. 3. 2021 v Hospodářských novinách.

Na začátku března 2021 jsem také odpovídal na dotazy našich klientů a jednou z otázek byl můj názor na článek „Svět bez kotev a akcie mimo realitu“ od hlavního analytika společnosti Conseq Investment Management Martina Lobotky, který vyšel 1. 3. 2021 v Hospodářských novinách.

Článek nám přeposlal jeden z našich klientů s tím, že „to se nečte dobře.“ A náš klient, Štěpán, měl pravdu.

Když jsem si článek přečetl, měl jsem pocit, že jeho autor nemůže mít v portfoliu už ani jednu akcii a jen čeká, až přijde pád.

Důvěřuj, ale prověřuj

Jsem ale člověk, který více dá na to, co kdo dělá, než na to, co kdo říká. A tak jsem se podíval, jakou váhu mají akcie v portfoliích vlajkových fondů Conseq.

Měly by jich mít výrazně méně, než je jejich benchmark, protože prodej akcií je to, co portfolio manažer dělá, když si myslí, že akcie jsou příliš drahé nebo dokonce v bublině.

Jaké ale bylo moje překvapení, když jsem se z lednového měsíčního factsheetu fondu Conseq Vyvážený (který investuje do akcií a dluhopisů podle toho, co si myslí manažer fondu) zjistil, že tento fond měl ke konci ledna cca 41% portfolia v akciích, a přitom je jeho dlouhodobý benchmark váhy akcií v portfoliu na úrovni 40%.

Další vlajkový fond Conseq Active Invest Dynamický reportoval, že dlouhodobě 85% portfolia investuje do akciových strategií, dle svého benchmarku.

Ale ani tento fond se ve váze akcií na konci ledna příliš nelišil od váhy v benchmarku – oproti bechmarku 85% měl v akciích 83,67%.

Realita není tak černá, jak se o ní píše

Ani v tomto případě tedy portfolio ke konci ledna nemělo významně podvážené akcie, a tudíž příliš neodpovídalo názoru pana Lobotky, přestože situace na trzích nebyla na konci ledna příliš odlišná od situace na začátku března.

Následně jsem zjistil, že investiční stratég Conseq pan Stupavský na LinkedIn napsal, že “Na Investičním výboru dne 3. února jsme rozhodli snížit váhu globální akciové složky vůči benchmarkům neboli srovnávacím indexům z -12,5% na -25,0% mezi neutrálem a minimem.“

A pochopil jsem, že Conseq váhu akcií v portfoliu začíná snižovat, ale zdaleka ne tak, jak jsem měl pocit ze článku pana Lobotky.

Dejte tedy pozor na to, co se kde píše a více se dívejte, co kdo dělá!

Vladimír Fichtner

V únoru došlo k nárůstu hodnoty všech akciových indexů i našich portfolií

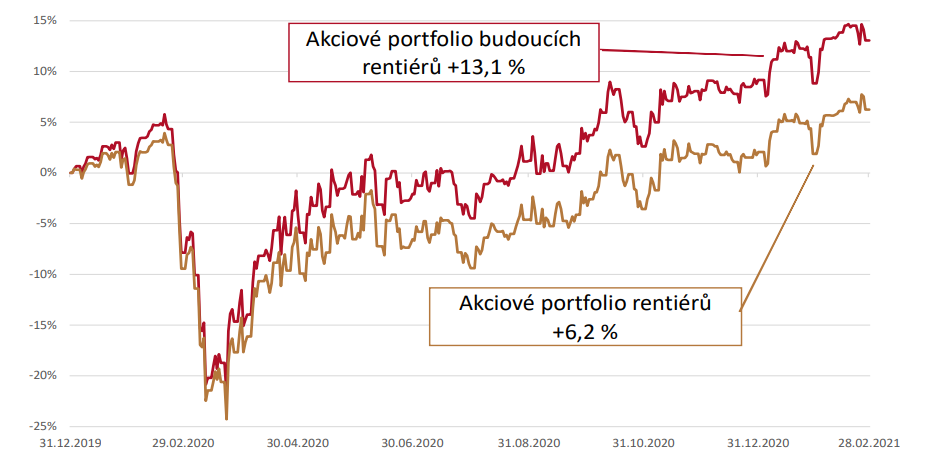

Po mírném poklesu v lednu 2021 naše modelová akciová portfolia v únoru vyrostla – portfolio budoucích rentiérů o 4,23% a rentiérů o 4,37%.

Pokud se podíváme na výkonnost od 1. ledna 2020 (14 měsíců zpět), vyrostlo modelové akciové portfolio pro budoucí rentiéry o 13,1% a akciové rentiérské portfolio o 6,2%. Základním důvodem růstu byl zvyšující se optimismus investorů související s vyhlídkami na zlepšování situace způsobené Covidem-19.

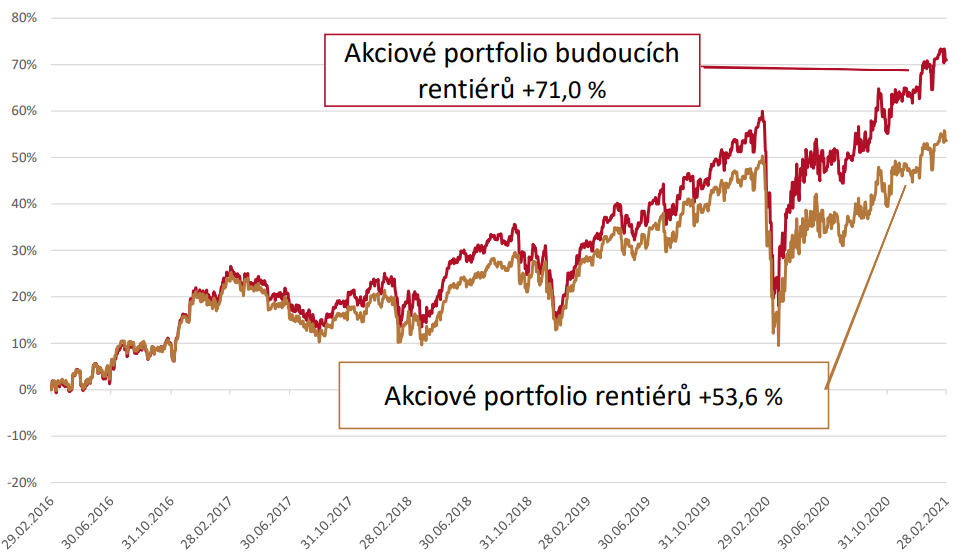

Na horizontu 5 let naše modelové akciové akumulační portfolio pro budoucí rentiéry vydělalo 71,0%, rentiérské akciové portfolio 53,6%.

Připomínáme, že základním rozdílem mezi oběma typy portfolií je především to, že akciové portfolio rentiéra je zaměřeno na průběžné vyplácení výnosu ve formě dividend, a tudíž tento typ portfolia roste díky výplatě dividend i díky zvyšování ceny akciových ETF v portfoliu.

Portfolio budoucího rentiéra průběžnou dividendu nevyplácí. V dobách dlouhodobějšího poklesu trhu rentiéři i nadále dostávají dividendy, ale budoucím rentiérům tento stabilizační prvek v době déle trvající krize v portfoliu chybí.

Dividendové indexy na roční bázi z hlediska výkonnosti zaostávají za indexy širšího trhu, které obsahují i růstové akcie.

Nezapomínejme však, že dividendové akcie mají lepší šanci uspět v různých scénářích budoucnosti – viz letní dvojčíslo Rentiéra z července roku 2020.

Detailní informace o aktuálním stavu trhů, sentimentu investorů a další zprávy z investičního světa najdete ve 20stránkovém vydání Rentiér 3/2021, který připravujeme pro naše klienty a odběratele analytického servisu.

Začněte investovat strategicky

Pokud máte finanční aktiva ve výši alespoň 50 milionů a chtěli byste probrat, zda je náš investiční přístup s odměnou placenou na přímo a převážně ze zisku i pro Vás, vyžádejte si 45minutovou konzultaci své investiční strategie. Rádi vám na ní předáme mimo jiné i toto vydání měsíčníku Rentiér.

Konzultace investiční strategie

Obchodování s investičními nástroji je vždy spojeno s rizikem ztráty až celé investované částky a minulé či předpokládané výnosy nejsou zárukou výnosů budoucích. Bližší informace o rizicích jsou k dispozici zde.