Rentiér 5/2022 – 4 zabijáci rentiérského bohatství

Měsíčník inteligentního investora se jménem Rentiér je samostatně neprodejný a je součástí širokého servisu, který poskytujeme našim klientům.

Úvodník pro květen 2022

Tento úvodník píši 6. května 2022. ČNB včera zvýšila svou základní úrokovou sazbu z 5% na 5,75%.

Zvýšení úrokových sazeb brzdí ekonomiku

Je jasné, že hypotéky i úvěry se stanou zbožím, které si buď lidé nebudou moci dovolit, nebo se budou bát se zadlužit. Propad v poptávce po hypotékách se dramaticky projeví v poptávce po nemovitostech. Platit úrok 8% p.a. – to si každý dobře rozmyslí.

ČNB tak úspěšně směřuje ke svému cíli – českou ekonomiku dramaticky zchladit a snížit inflační tlaky. Zda kvůli agresivní léčbě pacienta – české ekonomiky – ostatní nepřidusí více než je zdrávo, se teprve uvidí. Co se týče mě, je mi sympatičtější rozvážnější přístup ke zvyšování sazeb, třeba jako v USA.

Situace v USA

Americká centrální banka zvýšila sazby o 0,5%, na aktuálních 0,75%, přestože je americká inflace 8%. Z mého pohledu je v době globálních nejistot rozumnější právě takový obezřetnější přístup.

Zvýšení sazeb totiž funguje podobně, jako když začnete házet písek do motoru. S párem zrníček písku si motor možná poradí, když je ale písku moc, motor se zadře. Taková situace může vést v ekonomice k nepříjemné kombinaci stagnace a inflace, neboli stagflaci.

To ale není situace USA. Spotřebitelé jsou optimističtí, většina byznysů má lepší výsledky, než se původně očekávalo – a to je z pohledu velkých zavedených firem, do kterých přes ETF investujeme, dobrá zpráva.

Dobré ekonomické zprávy z amerických podniků ještě neznamenají, že akcie nemohou klesat. To nemůžeme nikdy krátkodobě vyloučit. Zatím ale v korunovém vyjádření aktuální poklesy akcií významně ulehčuje posilování dolaru. A poklesy nejsou zatím tak významné, abychom při nich dokupovali. Kdyby k větším poklesům došlo, ozveme se a budeme případně nakupovat.

Inspirace pro dlouhodobé investory a rentiéry

V květnovém Rentiérovi najdete nejprve moje zamyšlení o největších zabijácích rentiérského bohatství, ale nenechte se mýlit nadpisem – tito zabijáci mohou ohrožovat i průběžně budované bohatství budoucího rentiéra.

V článku Tomáše Tyla si potom určitě přečtěte o tom, jak je nový úpis akcií na burze, tzv. IPO (v angličtině Initial Public Offering) nevhodnou investicí, z pohledu střednědobého a dlouhodobého investora.

Nechybějí ani příspěvky Davida Řehulky. První je komentář Jak ETF mění svět investic a druhý vás upozorní na několik chyb, kterých se jako investoři můžeme dopouštět díky našim vrozeným instinktům. A samozřejmě v dnešním čísle najdete i komentáře, grafy a tabulky k ocenění trhu a chování drobných investorů.

Vzhledem k tomu, kolik se toho kolem nás děje, neodpustil jsem si dnes více detailní komentář aktuální situace, než je obvyklé v tomto úvodníku. Nejnovější dění pro klienty komentujeme každý pátek v naší pravidelné relaci Přečetli jsme za vás. Sledujte tedy vždy to nejaktuálnější, co pro vás máme, dříve, než se k vám dostane další číslo Rentiéra.

Hodně klidu a rozvahy

Vladimír Fichtner

Generální ředitel Fichtner a.s.

4 zabijáci rentiérského bohatství

Velkým zabijákem bohatství je inflace. To v dnešní době řekne skoro každý. Platí to ale jen pro bohatství, které nic nevydělává.

Pokud je však vaše bohatství „uloženo“ ve vaší firmě, v nemovitostech, pozemcích, akciích, dluhopisech, fondech nebo kryptoměnách, pokud je uloženo ve zlatých mincích, stříbru, známkách, obrazech, starých autech nebo ve vínu, číhají na něj úplně jiní zabijáci.

O vytvořené bohatství je dobré se postarat. Pokud se nepostaráte vy, ohlodá vaše bohatství inflace, rozeberou si ho různí nezkušení správci/ bankéři/ poradci a s vaším bohatstvím

to může jít z kopce.

Pokud nechcete nic předat dalším generacím, tak to vadit nemusí.

Pokud ale chcete zanechat odkaz pro další generace, je dobré si uvědomit, že na vaše bohatství budou číhat různá rizika.

Pokud se jim chcete vyhnout a nemáte tolik času a zkušeností, kolik byste chtěli (ale nějaký čas máte), můžeme být v této oblasti vašimi partnery.

Jak ETF mění svět investic

První ETF se objevilo v roce 1993. Od té doby se tento investiční instrument stává rok od roku populárnějším, a díky nízkým poplatkům mění prostředí kapitálových trhů.

Podílové fondy všichni známe – většinou je přítomen poplatek vstupní, výstupní a správcovský. Všechny tyto poplatky samozřejmě mají zásadní vliv na výslednou výkonnost fondu a jsou jedním z důvodů, proč 80 % podílových fondů v krátkodobém (a už vůbec ne v dlouhodobém) horizontu nedosáhne výkonnosti srovnávacího indexu.

„Nehledejte jehlu v kupce sena. Prostě si kupte tu kupku sena!“ – John C. Bogle

Tím, že ETF sledující indexy nepotřebují žádného manažera (rebalancování řídí počítačové systémy), mohou si dovolit mnohonásobně nižší poplatky, a společnosti jako Vanguard

je tlačí každý rok níže a níže.

Například ETF od Vanguardu, které sleduje index S&P 500, má poplatek 0,03 % p.a., což je zhruba 100násobně méně než běžný český podílový fond.

IPO přináší nadšení a velká očekávání, ale také zklamání

Vstup na burzu je významným milníkem pro každou akciovou společnost. Akcie jsou veřejně obchodovány a v každém okamžiku je známa cena, za kterou jsou ji ochotni investoři nakoupit nebo prodat. Obvykle se odehrává přes IPO – Initial Public Offering (primární emisi akcií). Přináší v sobě obvykle velká očekávání, ta se ale často nepodaří naplnit.

„IPO je jako vyjednávaní transakce – prodávající si vybírá, kdy vstoupí na burzu, a je nepravděpodobné, že to bude v době, která je příznivá pro vás.“ – Warren Buffett

Když se důkladněji podíváme na trh IPO, uvidíme, že je s nimi spojené výrazně vyšší riziko. Většina firem za trhem zaostane a pouze pár jich je skutečně úspěšných. Z tohoto důvodu si jako dlouhodobí investoři investice do IPO rádi necháme ujít.

Investice do IPO nesplňují naše kritéria Wealth Protection, a proto je našim klientům nedoporučujeme. Tím spíše v aktuálním prostředí rostoucích sazeb, které je pro řadu neprofitabilních společností problematické.

Preferujeme naopak ETF investující do široce diverzifikovaného akciového indexu, kde jsou již akcie, které mají za sebou delší historii.

V portfoliích naopak klademe důraz na ETF investující do dividendových společnosti, které jsou profitabilní, stabilní a mají dlouhou historii.

Když mozek není na vaší straně, aneb 5 behaviorálních chyb investorů

V životě nám často rozum ukazuje jeden směr, ale srdce nás táhne druhým. Proto se říká, že „srdci neporučíš“.

V investování pro změnu platí „mozku neporučíš“. Tento orgán spotřebovávající 20% tělesné energie. Spotřebuje klidně však i 100% našich úspor – pokud před ním nebudeme na pozoru.

„Dokážu odolat všemu, kromě pokušení.” – Oscar Wilde

Může se vám zdát, že chybám a kognitivním zkreslením podléhají jen lidé, kteří se financím pořádně nevěnují.

Opak je pravdou – čím více se investováním zabýváte, tím více můžete nabývat dojmu, že víte něco, co ostatní netuší.

Naopak člověk investováním nepolíbený si je své neznalosti vědom a bude se tedy raději řídit radami. Jestli jsou dobré či ne, už téma na jiný článek.

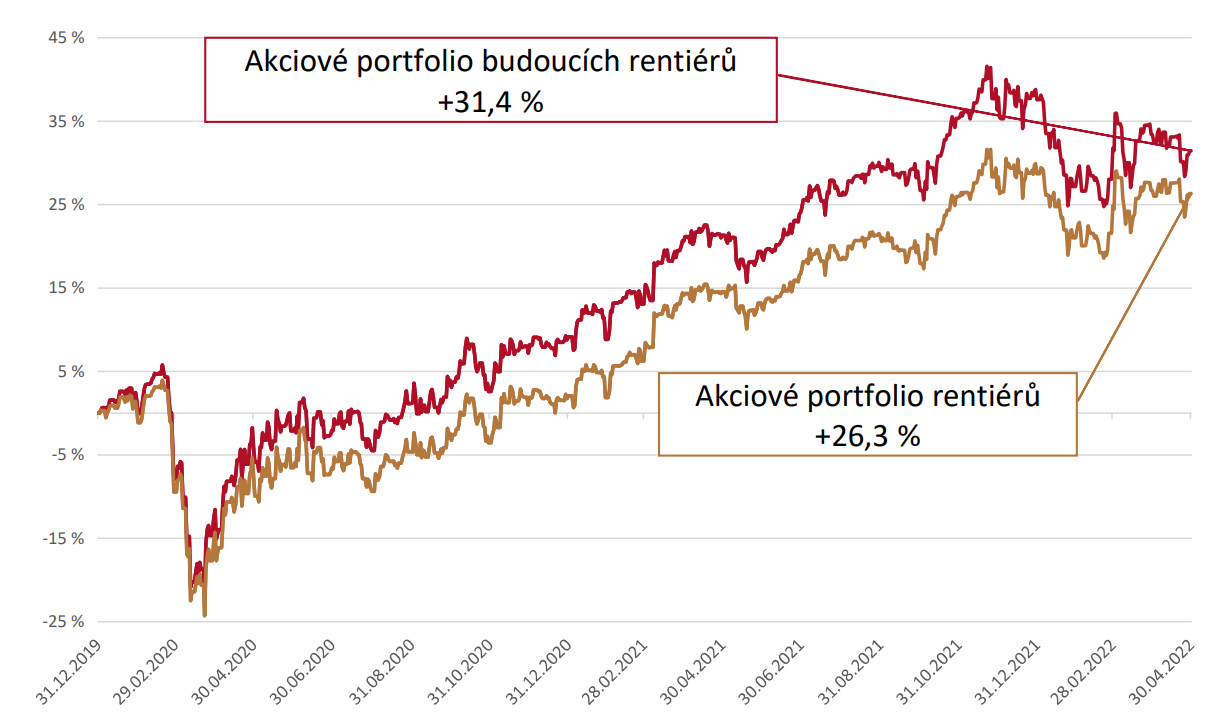

V průběhu dubna 2022 akciové trhy opět klesaly, oslabující koruna však našim portfoliím pomohla.

Růst dolaru a lepší vývoj dividendových akcií se projevil i na výkonnosti našich portfolií.

Akciová složka portfolia budoucích rentiérů nakonec v dubnu klesla o -1,46% a u rentiérů o -0,28%.

Od začátku roku do konce dubna je akciové portfolio budoucích rentiérů -4,4% a rentiérské portfolio -1,8%.

Od 1. ledna 2020, tedy za 28 měsíců, vyrostlo modelové akciové portfolio pro budoucí rentiéry o +31,4%, rentiérské portfolio o +26,73%.

Větší detaily o tom, co se dělo na trzích, jak si trhy vedou z pohledu jejich fundamentálního ocenění i jak na vývoj na trzích reagují drobní investoři, najdete nově v druhé polovině květnového výtisku od strany 13.

Detailní informace o fundamentálním ocenění trhů, jak na vývoj na trzích reagují drobní investoři a další zprávy z investičního světa najdete ve 24stránkovém vydání Rentiér 5/2022, který připravujeme pro naše klienty a odběratele analytického servisu.

Začněte investovat dlouhodobě bezpečně

Pokud máte finanční aktiva ve výši alespoň 50 milionů a chtěli byste probrat, zda je strategie Wealth Protection (Ochrany Bohatství) vhodná i pro Vás, vyžádejte si 45minutovou bezplatnou konzultaci. Rádi vám na ní předáme mimo jiné i toto vydání měsíčníku Rentiér.

Obchodování s investičními nástroji je vždy spojeno s rizikem ztráty až celé investované částky a minulé či předpokládané výnosy nejsou zárukou výnosů budoucích. Bližší informace o rizicích jsou k dispozici zde.