Víte, kolik hotovosti byste měli mít ve svém portfoliu?

Může vám příliš mnoho peněz na účtech uškodit?

A co když hotovosti bude příliš málo?

V této epizodě Josef Podlipný a Tomáš Tyl, šéf analytik Fichtner Wealth Managers, odhalují zajímavá fakta o optimálním množství hotovosti ve velkých investičních portfoliích.

Dozvíte se, proč i miliardáři udržují určitý podíl hotovosti a jak správně využít peníze nejen pro stabilitu, ale také pro růst.

Tomáš vysvětluje, jak chránit hotovost před inflací a proč je klíčové rozložit ji mezi bezpečné nástroje.

Zjistíte, kdy je správný čas nechat hotovost pracovat a jak promarněné příležitosti mohou stát více, než jste si mysleli.

Ať už spravujete miliardové bohatství, čerpáte rentu, nebo jste teprve na cestě k ní, tato epizoda vám poskytne praktické rady, které můžete ihned aplikovat.

Textový přepis

Josef Podlipný

Dobrý den, dámy a pánové, vážení posluchači, mé jméno je Josef Podlipný a opět vás vítám u podcastu Mezi Rentiéry.

Dnešním hostem je náš šéf analytik, Tomáš Tyl.

Tomáši, vítej!

Tomáš Tyl

Ahoj Pepo. Zdravím posluchače, dobrý den.

Josef Podlipný

22 let zkušeností Tě, Tomáši, opravňuje být tím hlavním zdrojem inspirací k dnešnímu tématu – optimální množství hotovosti v investičním portfoliu.

Pojďme se rovnou na to téma podívat z pohledu majetkového správce rodinného bohatství.

A když říkám majetkového, tak klidně s majetkem převyšujícím jednu miliardu korun.

Jak významná je hotovost v takovém portfoliu?

Tomáš Tyl

Než se pustíme do odpovědi na otázku, jak významná je, bychom si měli říct, co vlastně hotovost v portfoliu znamená. O co jde.

Protože pojem hotovost můžou mít lidé spojen vyloženě s penězi, které mají v ruce, v peněžence.

V tomto směru v dnešní společnosti toho není potřeba mnoho. Ale my se o hotovosti bavíme jako o složce portfolia, nebo se taky hovoří o nástrojích peněžního trhu. A hovoříme tak o penězích se splatností, nebo s durací, do jednoho roku.

To znamená, jsou to poměrně likvidní peníze, které ale můžeme mít na účtech, ale třeba i termínovaných vkladech, nebo v krátkodobých dluhopisech a podobně.

To, o čem mluvíme není hotovost v peněžence.

Bavíme se o té nejkonzervativnější složce portfolia, která by měla být nejbezpečněji uložena.

A která patří do portfolia každého investora. I když se svým způsobem může zdát být nudná a nezáživná.

Josef Podlipný

Tomáši, děkuji. Nepochybně vás posluchače teď zajímá, když už víte, co hotovost opravdu znamená, jaké je optimální množství hotovosti v portfoliu?

Tomáš Tyl

Jako ve všem ve financích, neexistuje jedna jednoduchá, univerzálně platná odpověď, která by platila úplně pro všechny.

Vždy záleží na konkrétním klientovi nebo investorovi, na okolnostech a třeba také na rizikovém profilu.

To je taková první věc, od které se to odráží – jaká je tolerance investora k riziku. To souvisí s úlohou hotovosti nebo nástrojů peněžního trhu v portfoliu, protože úloha této části je především likvidita. To znamená, že to jsou prostředky, které jsou rychle dostupné a víme, že za každého tržního počasí tyto peníze dostupné budou.

Když zainvestujete do akcií, může se stát, že přijdou poklesy a bude opravdu nevhodné realizovat prodeje, realizovat ty ztráty, vyprodávat. Bude naopak vhodný čas nakupovat.

Akcie jsou sice likvidní v tom směru, že je velmi snadné je rychle prodat, ale nemusí být zrovna vhodná doba.

I s dluhopisy může nastat situace, že není úplně vhodná doba se jich zbavovat. A může být situace, kdy je naopak vhodné je přikupovat.

Proto by tady měla být určitá část portfolia, která je skutečně rychle k dispozici, je likvidní. A víme, že když do ní sáhneme, nerealizuje ztrátu. Nebude nevhodný okamžik pro vybírání.

A to je jedna funkce hotovosti.

Další funkce hotovosti je snížit kolísání portfolia pro investory, kteří jsou konzervativnější, kteří nesnesou tak velké kolísání v portfoliu.

My se domníváme, že i v portfoliu konzervativního investora mají svou významnou složku akcie, dluhopisy. Je možné se někdy setkat s přístupem, že když někdo spadne do konzervativní skupiny, vůbec takové věci nemá.

Ale na druhou stranu i u těch klientů, které my označujeme za vyvážené nebo růstové, by nějaká složka hotovosti, když mají peníze na rentu, měla svůj smysl.

Jedno z vodítek, jak velká část portfolia by v této složce měla být, je rizikový profil klienta.

To je něco, co by si každý měl vyjasnit, než začne investovat. Jaký je jeho rizikový profil a jak případné kolísání portfolia a propady na něj budou působit z emotivní stránky.

Čím konzervativnější investor je, tím může být složka hotovosti vyšší. To je jeden úhel pohledu.

Další úhel pohledu je to, na co je portfolio určeno a kdy budu prostředky potřebovat. Pokud jsem budoucí rentiér a je to daleko v budoucnu, pak složka může být různá. Kromě rezervy, kterou mám na běžné výdaje, kdyby došlo k výpadku příjmů. Ale jinak mám dostatek času, nepotřebuji tu likviditu.

Když tím cílem je naopak renta, má smysl mít podíl hotovosti o něco větší. Pokud by nastalo to, že nebudu moci plně čerpat rentu z akciové části portfolia nebo z dluhopisů, a cash flow, které portfolio přináší, dividendy a úroky, mi to nepokryjí, je tu právě hotovost. Z té můžu čerpat na své potřeby, na svoji rentu poměrně delší dobu.

Pokud mám ale takové portfolio obecně na růst nebo část portfolia na růst, kde mi vlastně o výběr renty nejde, tam podíl hotovosti může být zase naopak velmi nízký, protože tam mohou být prostředky více investovány.

Takže odpověď leží v tom, jaký mám rizikový profil a v tom, kdy prostředky budu potřebovat. U opravdu velkých investorů, miliardářů, záleží na přístupu, který ke svému portfoliu mají.

Pokud jsou to skutečně peníze, které chtějí částečně čerpat a částečně nechat růst v tradičních aktivech, potom podíl hotovosti může být relativně nízký. Odvíjí se to od požadované renty apod. Ale také se setkáváme s investory, kteří chtějí být hodně aktivní a využívat hodně různých příležitostí.

Třeba přímo investují do firem, dávají peníze do private equity a tam může být opět potřeba držet hotovost na příležitosti vyšší, protože tyto příležitosti můžou přicházet nepravidelně. To je jedna část.

A druhá věc, když jsou třeba private equity fondy, je tam tzv. commitment, tj. závazek posílat peníze. A je potřeba ty peníze v takovou chvíli mít.

Josef Podlipný

Rozumím.

Ty jsi hezky, Tomáši, řekl, jakou roli může hotovost naplňovat a co bychom měli mít na mysli ještě předtím, než se budeme zabývat myšlenkou, jak velký procentuální podíl z celkového majetku má hotovost mít.

Jaká jsou rizika, že to rozhodnutí uděláme špatně a budeme mít té hotovosti moc?

Tomáš Tyl

Největší riziko hotovosti je znehodnocení inflací.

Pokud v rámci hotovostní složky portfolia nebudeme mít nástroje, které jsou na inflaci navázané, a tudíž nás pomáhají před ní chránit, to velké riziko je, že přijde vysoká inflace a výnosy, které budeme mít na hotovosti, budou příliš nízké.

My jsme teď v situaci, kdy výnosy jsou poměrně ještě pořád zajímavé. Díky růstu sazeb bylo možné na bezpečných státních hotovostních nástrojích vydělávat 5, 6 %. Teď se to snižuje s tím, jak jdou sazby dolů. Samozřejmě výnosy jsou teď nižší, ale to jsou výnosy, které dlouhodobě na peněžním trhu nebývají.

A ještě pár let zpátky jsme mohli vidět situaci, kdy naopak třeba fondy peněžního trhu investorům ztrácely peníze, protože výnos na peněžním trhu byl tak nízký, že i poplatek, který fondy měly a nebyl nijak vysoký, to celé strhnul do ztráty. A fondy peněžního trhu prodělávaly. V Evropě dokonce prodělaly, i když by neměly žádné poplatky, protože německé krátkodobé dluhopisy měly zápornou sazbu.

Samozřejmě to riziko může být, že výnos je příliš nízký, přijde vyšší inflace a peníze se znehodnotí. Proto nemá smysl mít hotovosti příliš.

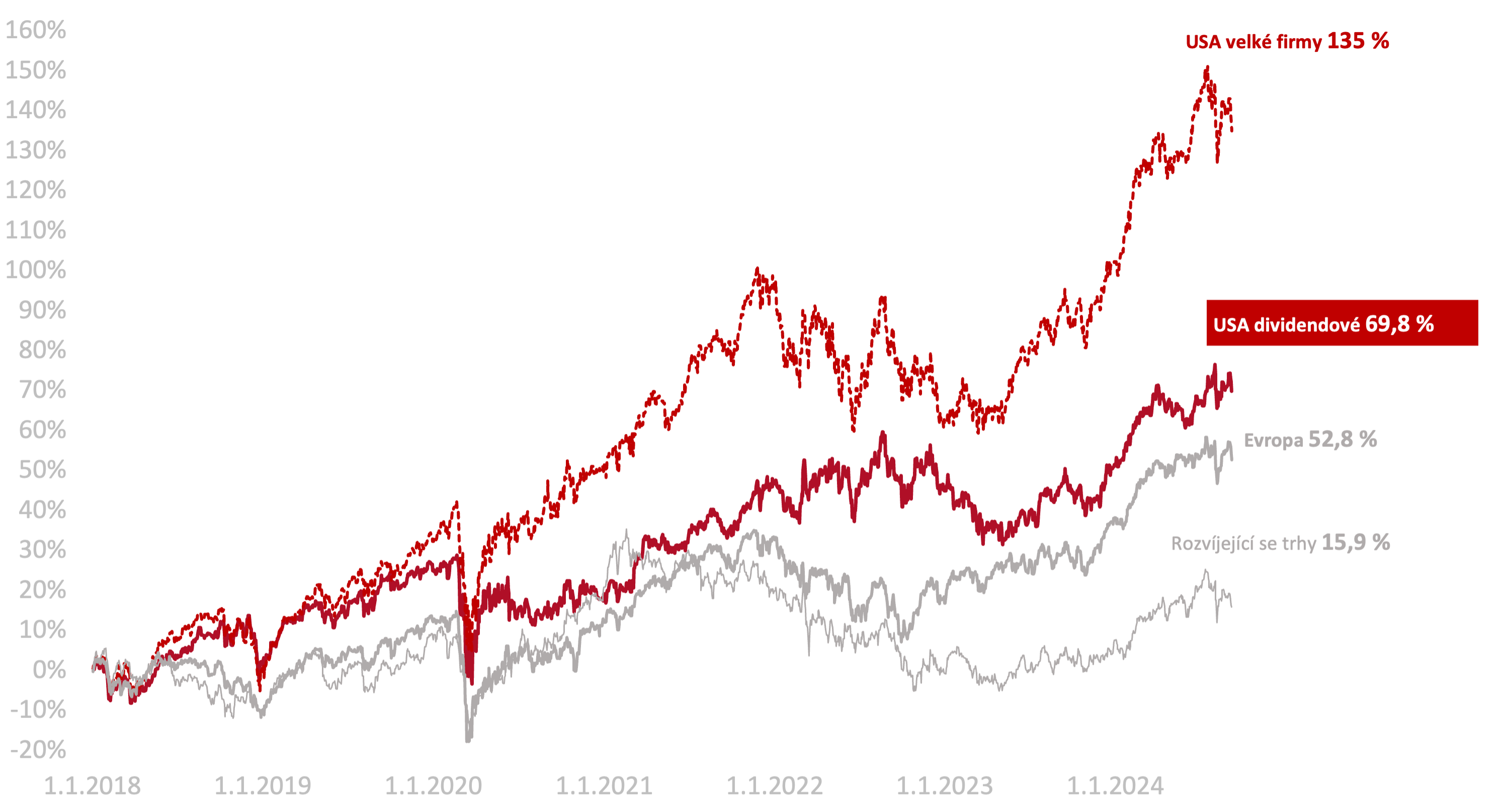

Pokud by se portfolio skládalo jenom z hotovosti a dluhopisů, vyšší inflace může hodnotu takového portfolia znehodnotit. Což znamená, že my sice vidíme stále vyšší částku na svém účtu nebo na výpisu, kde vidíme instrumenty. Ale můžeme si za to koupit daleko méně. A to je to největší riziko. Příchod inflace, znehodnocení.

To je něco, co nás může potkat a proti čemu nás jednak může chránit ta další část portfolia, akciová složka a podobně byznysové nemovitosti.

Na druhou stranu tady byla příležitost nakupovat proti-inflační dluhopisy, které my u našich klientů také bereme jako součást hotovostní složky, protože se dají každý rok částečně vybrat a zároveň jsou velmi bezpečné v tom, že jejich cena neklesá.

Z tohoto hlediska jsme je chápali jako část peněžního trhu našich klientů. To byla určitě dobrá investice, která pomáhala chránit proti riziku inflace, ale už není dostupná. Byly poměrně unikátní, a i na světovém trhu, pro investory velmi výhodné, ale už nejsou dostupné. Ostatní nástroje mají to nebezpečí, že vysoká inflace povede k jejich znehodnocení.

Ještě je tu samozřejmě jedno důležité riziko, podle toho, kde peníze uložíme.

Když se bavíme o menších investorech, kteří potřebují uložit stovky tisíc nebo dolní jednotky milionů a dají je třeba na termínovaný vklad, vztahuje se na ně pojištění vkladů. Je to poměrně bezpečné. Samozřejmě alternativou jsou peněžní fondy. Je důležité, aby tam byly bezpečné cenné papíry.

Problém nastává, pokud na termínované vklady potřebuji uložit desítky milionů, což je přesně situace lidí, kteří mají stovky milionů nebo miliardy a tam už nelze na pojištění vkladů spoléhat.

Velmi důležité je, když peníze dávám do podobných instrumentů, rozkládat je, aby nebyly všechny na jednom místě. Aby nás to, že se nějaká banka položí, neohrozilo.

My s našimi klienty, když využíváme termínované vklady, chceme, aby to byly systémově významné banky. To znamená banky, které si vlády nemohou dovolit nechat padnout. Protože v tu chvíli by přišla lavinovitě krize. I když na to samozřejmě nelze vždycky předem spoléhat, je velká šance, že takové banky se zachrání. Zatímco banky, které nebudou systémově významné, se záchrany třeba dočkat nemusí. I v těchto bankách my to poskládáme tak, aby peníze nebyly všechny na jednom místě.

I tohle je dobré mít na mysli, zvláště pokud se jedná o hotovost.

Josef Podlipný

Přátelé, pro mnohé z vás nebylo překvapením, jaká rizika jsou spojena s tím, že budete držet velký podíl hotovosti ve svém portfoliu. I přesto je důležité si to stále opakovat.

Kdy naopak, Tomáši, držet větší hotovost?

Tomáš Tyl

My s hotovostí pracujeme jako s ostatními aktivy a převažujeme ji a podvažujeme podle toho, co se na trhu děje.

Momentálně stále ještě, i když už řada investorů se pouští do delších dluhopisů, my stále ještě převažujeme hotovost proti dlouhodobým dluhopisům. Protože se domníváme, že jeden ze scénářů, který může přijít, je návrat inflace a návrat vyšších sazeb. A v takovém případě bychom v těch dlouhých dluhopisech nechtěli být příliš.

Může být strategicky situace, že je vhodné hotovost navyšovat.

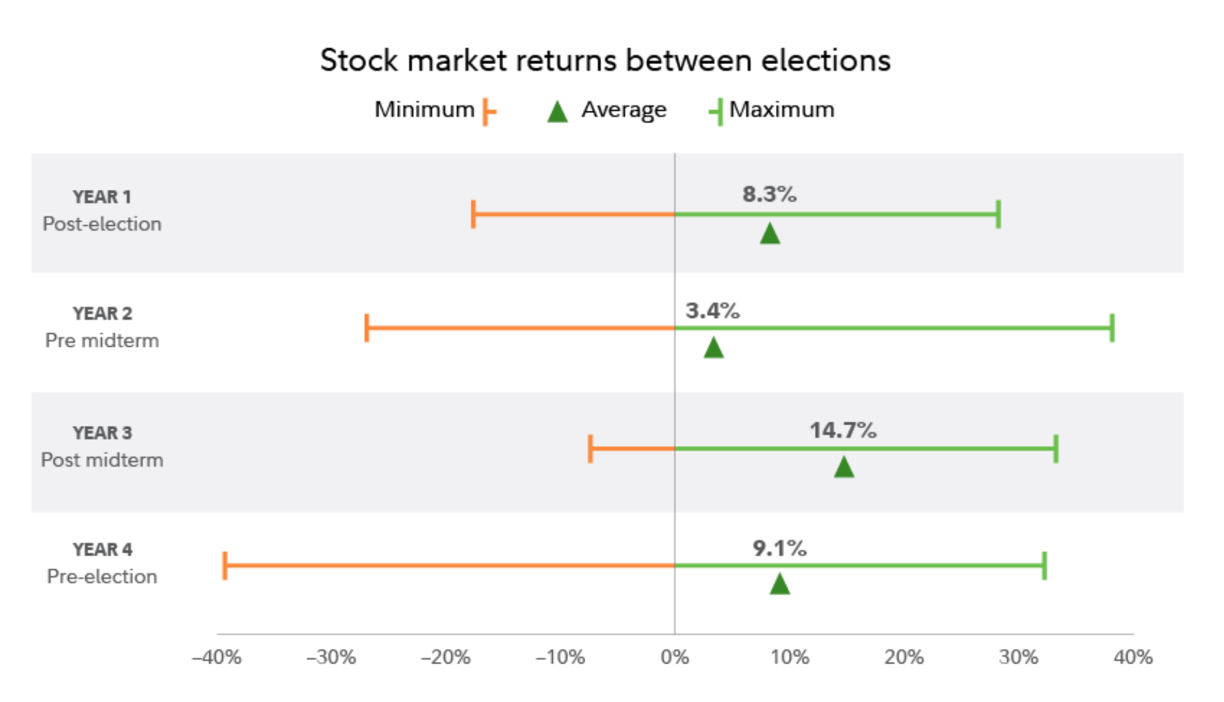

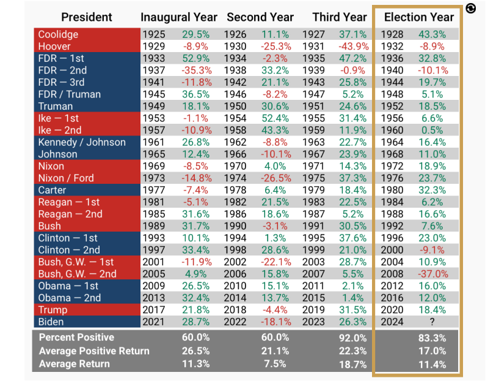

Někdo může navyšovat hotovost, pokud se domnívá, že třeba akcie jsou v bublině a může přijít jejich pád.

My jsme teď psali pro naše klienty, že se nedomníváme, že by na akciích bublina byla. Ale pokud bychom si to mysleli, jedna z cest je snížit podíl hotovosti a snížit podíl akcií ve prospěch hotovosti. S tím, že až akcie budou zase levné, naopak využijeme hotovost k nákupům.

To je samozřejmě také přístup, pokud řídíme takticky, převažujeme/podvažujeme akcie, dluhopisy a další věci v portfoliu. Hotovost můžeme zvyšovat v dobách, kdy třeba nechceme být na trhu rizikovějších aktiv. A naopak snižujeme ji v dobách, kdy tam chceme vstoupit.

Josef Podlipný

Tomáši, my v rámci tématu o hotovosti, jejím dostatku nebo nedostatku v investičním portfoliu, kroužíme kolem optimálních hodnot.

Lze vůbec říct, jaký je optimální poměr mezi hotovostí a investicemi?

Tomáš Tyl

Jak jsem říkal, je to individuální, vždycky je potřeba vycházet ze znalosti klienta a informací o něm. Pak umíme stanovit, jaký poměr je vhodný.

My v hotovosti i trochu rozdělujeme rezervu, která by vždycky měla být přítomná právě pro nákupy při poklesech. A kterou můžeme využít na nenadálé výdaje, které klient má. Protože máme zkušenosti s tím, že někteří investoři mají poměrně často nenadálé výdaje. To je taková rezerva.

Pak je část, které říkáme investiční hotovost. To je ta hotovost, kterou chceme mít proto, že ji nechceme mít umístěnou třeba v dlouhodobějších dluhopisech.

Když se na ta čísla podíváme, u klientů, kteří jsou rentiéři a mají výplatu renty, se pohybujeme s rezervou na 6 až 11 %. Podle toho, jestli jsou růstoví klienti, ti ji mají menší. Konzervativní klienti větší.

Když to jsou investoři s rentou, investiční hotovost je u nás v portfoliu nyní kolem 10 % u růstových rentiérů.

15 % u klientů, které nazýváme vyváženými.

U konzervativních 23,5 %.

To je podíl hotovosti dohromady.

Když to sečteme, je to přibližně 35 % u konzervativních, 25 % u vyvážených a 17 % u růstových klientů.

Ale jsou to klienti, kteří chtějí vyplácet rentu.

Pokud klient nechce rentu z portfolia nebo jenom z části portfolia, podíl hotovosti výsledně může být určitě nižší. Pokud je to někdo, kdo má hodně vedlejších projektů, může být důležité mít hotovosti více.

Josef Podlipný

Tomáši, teď nás poslouchají miliardáři, kteří se mnohdy nechají inspirovat i úspěšnými rodinami, které mají vlastní Family Office.

A i my se necháváme inspirovat tím, jak vypadá složení takovýchto portfolií třeba od švýcarské banky UBS.

Tam je desetiprocentní podíl hotovosti. Jak se popasuješ s tímhle podílem na celkovém majetku klienta, vyjma vlastního byznysu?

Tomáš Tyl

U opravdu velkých investorů podíl hotovosti 5 až 10 % je to, co vidíme, že je běžné. To je to, co na trhu dostačuje. Protože v tom případě jde na rentu relativně malá část. Rezerva na živobytí je jen malá část majetku. A velká část může být skutečně investována více dynamicky. 5 až 10 % může být rozumná hodnota. Může to být opět individuální. To se bavíme včetně právě private equity nemovitostí na pronájem a podobně. Nejenom ve finančních aktivech, ale v celkovém portfoliu.

A je vidět, že i u takto velkých klientů není hotovost nula, ale zároveň nemusí být vyloženě velká.

Možná může být také zajímavá inspirace u Warrena Buffetta. Často se sleduje jeho hotovostní složka portfolia. Aktuálně je vyšší, kolem 25 %. To znamená, nyní má v hotovosti více. Redukoval nějaké pozice.

Druhá věc je, že Warren Buffett má v portfoliu zároveň pojišťovny, takže on má tu potřebu hotovosti. Sice nepotřebuje vyplácet rentu, ale pojišťovny potřebují rezervy. Potřeba hotovosti v Berkshire Hathaway je vyšší, než by bylo normální. A samozřejmě to je vidět i když se díváme na minulost, jaká je hotovostní složka portfolia. Je tady vidět, že i Warren Buffett hotovost úplně nevynechává.

Josef Podlipný

Tomáši, děkuju.

Já přidám v reakci na zmíněného Warrena Buffetta i vlastní zkušenost.

Chci pro vás, posluchače, dodat jedno takové doporučení.

I když uvidíte rostoucí anebo klesající hotovost v takto významném portfoliu, jako je nepochybně portfolio Warrena Buffetta, je potřeba si to dávat do souvislostí a nedívat se jenom na procentuální podíl ze spravovaného majetku.

A také se dívat i na období, kterým správce prochází, protože nepochybně v nejistotách mívají větší hotovost pro to, aby byli připraveni na příležitosti levnějších nákupů. V obdobích růstu naopak mívají hotovost menší. Do té doby, dokud nerebalancují portfolio a nemění aktiva jedno za druhé.

Tomáš Tyl

Někdo se může na hotovost dívat právě takovým způsobem, že když jsou příležitosti, tak jí hodně vydává. Když naopak příležitosti nejsou, nechává si jí více, a složka hotovosti více kolísá nahoru a dolů.

To je samozřejmě přístup, který je blízký někomu, kdo chce více spekulovat. To se samozřejmě může vyplatit a někdy to může také hrubě nevyjít.

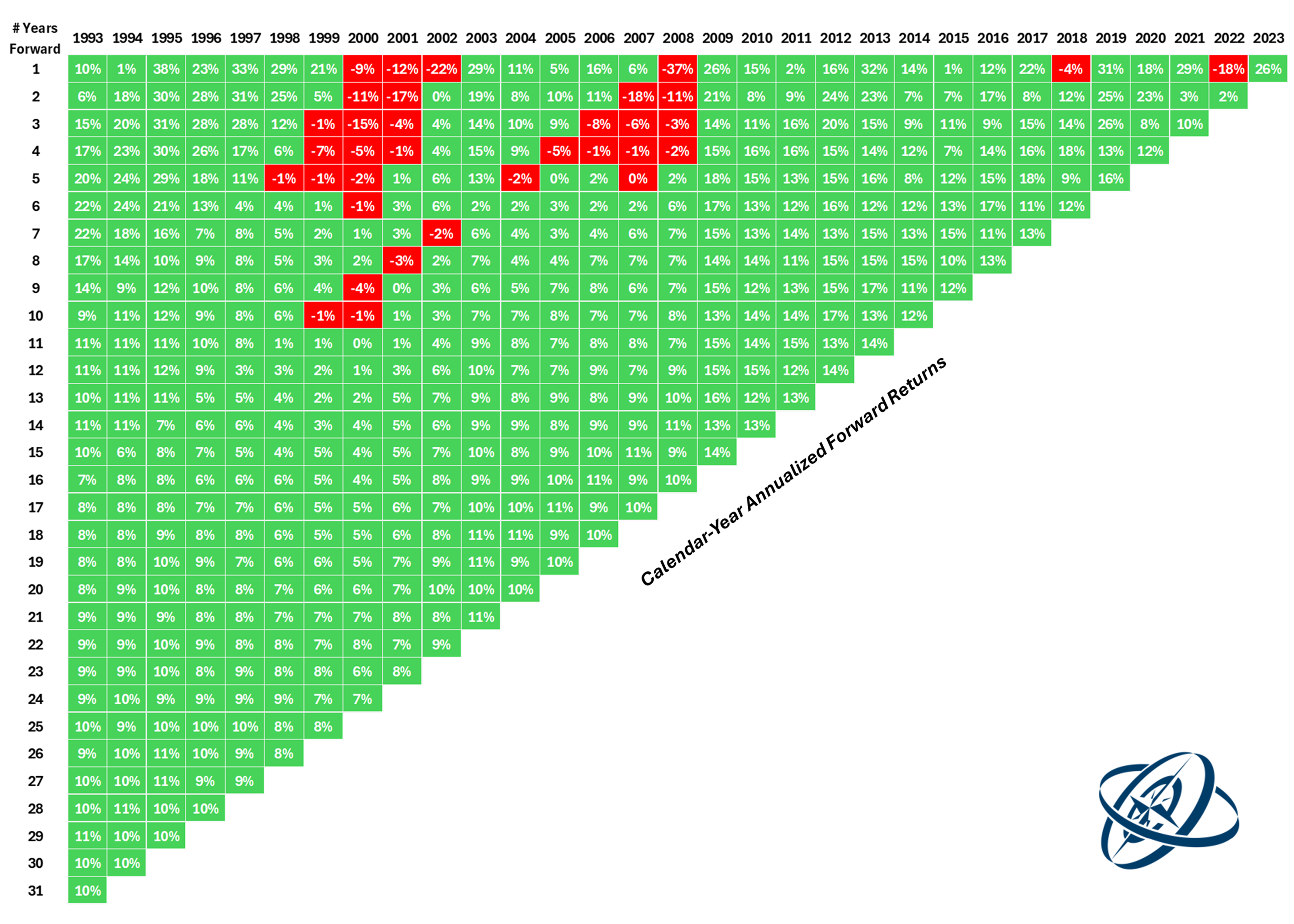

Náš dlouhodobější strategický pohled se dívá na to, a my to často vidíme u některých investorů, že si nechávají hotovost pro nějakou příležitost. Ale když ta příležitost přijde, nevyužijí ji. Například čekají a říkají: „Na trh je podle nás lepší investovat poté, co dojde k propadu“, a čekají na propad. Mají připravenou hotovost právě na propady.

Jenomže mezitím, než propad přijde, trh uteče výrazně výše a po propadu je daleko výš, než byl, když tu hotovost začínali hromadit nebo ji měli připravenou.

A na druhé straně, když propad přijde a příležitosti se objeví, objeví se obvykle ve chvíli, kdy ekonomická situace naopak vypadá hrozně špatně. Kdy si všichni říkají „No, ale teď, když jsou ty špatné časy, tak já nevím, jestli se ten trh vůbec obrátí, jestli nepůjdou akcie ještě dál. Kupovat malé firmy, které zkrachují, to už vůbec nemá smysl.“

A zase nezainvestují, nevstoupí na trh a tu hotovost nechávají zase v této složce dále. Výsledek je, že promarní příležitosti úplně. Kdo se do toho pouští, musí vědět, kdy opravdu zareaguje a jestli to, být mimo trh, mu nepřinese větší škodu než na tom trhu být. I když se to prostředí může zrovna zdát třeba příliš drahé.

To je určitě pohled, který já vídám často. Tuto chybu, že někdo čeká, čeká a čeká příliš dlouho. Myslím si, že je dobré se tomu vyvarovat.

Josef Podlipný

Tomáši, bavíme se o podílu hotovosti v portfoliu miliardáře.

A miliardář mnohdy říká: „Já nepotřebuju hotovost, koukejte, kolik mám stovek milionů nevyplacené dividendy nebo v závazku svého byznysu vůči mně. Já si to vy platím kdykoliv.“

Jak se díváš na tenhle podíl hotovosti v portfoliu?

Tomáš Tyl

To určitě může být problematické, protože v praxi se pak ukazuje, že to nemusí být úplně kdykoliv. Samozřejmě tam může být daň a podobně. Nebo může nastat situace, kdy je vhodné nakupovat a jsou vhodné příležitosti, ale v tu chvíli to bývá, že ekonomika na tom není úplně dobře. A v tu chvíli ta firma většinou ty peníze potřebuje a najednou je vyplatit nejde. Najednou se ukáže, že se firmě hodí a používají se na investice nebo záchranu byznysu a podobně.

V dobrých časech se zdá, že mám hotovosti hodně. Ale v těch časech, kdy ji najednou potřebuji, se může stát, že do firmy sáhnout nemůžu, a proto je lepší mít ji stranou, mít ji opravdu rychle k dispozici. Vědět, že to je ta hotovost, kterou mám na tyto účely rezervy a podobně. Protože právě ve chvílích, kdy dochází k té největší potřebě, obvykle ji potřebuji na více místech najednou. A hotovosti může být nedostatek.

Josef Podlipný

Tomáši, čerpat z tvých více než 22letých zkušeností bylo pro většinu nebo dokonce pro všechny z našich posluchačů jistě inspirací.

Dnes jsme si povídali o důležité roli, jakou hraje hotovost v portfoliích miliardářů.

Co bys řekl na závěr jako doporučení, když miliardář, správce majetku, chce zachovat rozumný dlouhodobý růst svého spravovaného portfolia a zároveň to portfolio chránit?

Tomáš Tyl

Určitě je důležité na jednu stranu na hotovost nezapomínat.

Je to důležitá složka portfolia, která má svůj význam.

V některých časech může mít velkou roli, ale na druhou stranu je důležité to ani nepřehánět. Je důležité vědět, že to je něco, co patří i k portfoliu velkých klientů – i ti část v hotovosti mají.

Mít 5–10 %, pokud mám majetek výrazně vyšší, než kolik potřebuji na rentu, je určitě v pořádku.

Pokud mám majetek, který je taktak na rentu, podíl by měl být i vyšší.

Josef Podlipný

Tomáši, moc děkuju. I Vám posluchačům a přeji Vám, aby i Vám hotovost pomáhala ve Vašich portfoliích. Nejenom pro případy, kdy se blíží levné nákupy, ale především v okamžiku, kdy potřebujete žít spokojený život a učit se spravovat váš rodinný majetek.

Pro dnešek se s vámi loučím a přeji vám spoustu investorských a správcovské úspěchů.

Tomáš Tyl

Já děkuji za pozvání a ať se daří.

Na shledanou.