Úvodník pro březen 2024

Akciové trhy pokračovaly v růstu i v únoru.

Jen za první dva měsíce roku 2024 vyrostla modelová akciová portfolia budoucích rentiérů o +10,2%, rentiérská o +8,8%.

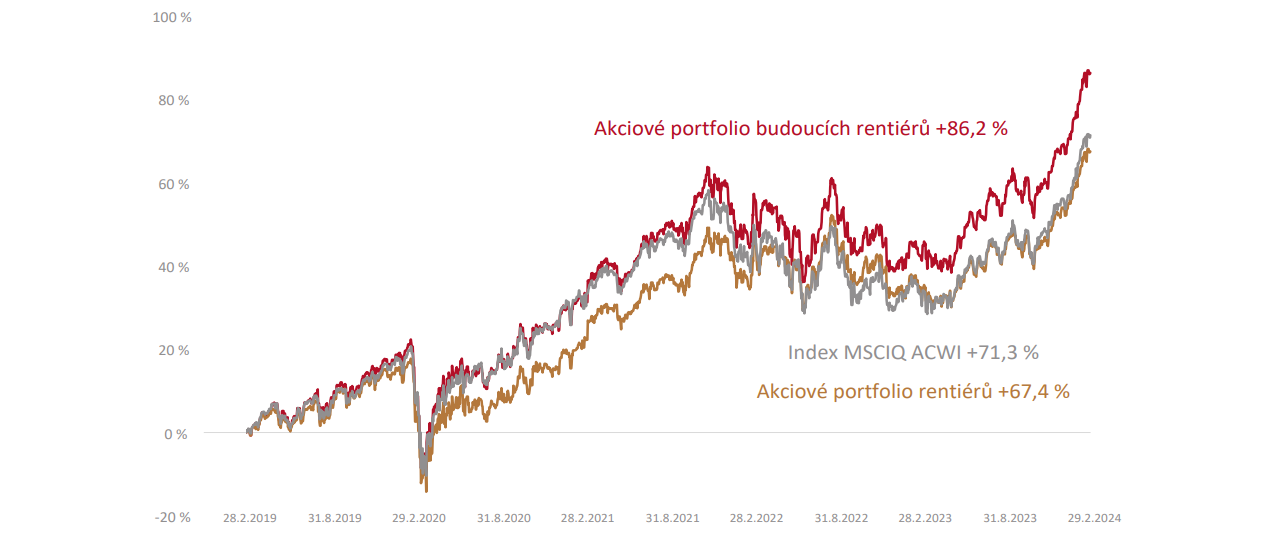

Od března roku 2019, tedy za posledních 5 let, vyrostlo modelové akciové portfolio pro budoucí rentiéry o +86% a rentiérské portfolio o +67% v CZK.

Růst portfolia je vždy příjemný a paradoxně je důležité se ho nebát.

Co tím myslím?

Růst akcií na historická maxima by nikdy neměl být důvodem k automatickému prodeji akciových pozic.

Jak výstižně řekl kolega Radek Paur na schůzce s jedním naším významným klientem, historické maximum indexu může být zároveň historickým minimem z pohledu budoucího vývoje. Nemusí to samozřejmě platit z pohledu příštích dnů, týdnů, měsíců, ale z pohledu dlouhodobého investora tak tomu určitě je, a je dobré si to připomenout.

Odprodej akciových pozic je v tuto chvíli rozumný jen pro toho, u něhož díky růstu došlo k výraznějšímu převážení akcií v portfoliu oproti investiční plánu a cílové alokaci. Pokud tomu tak je, naše klienty na tuto skutečnost postupně upozorňujeme a alokaci přizpůsobujeme.

Vladimír Fichtner

Předseda představenstva Fichtner a.s.

Autor knihy Rodinné bohatství

Skutečně přemýšlíte dlouhodobě?

Tématem mého článku je dlouhodobost.

Na první pohled si můžete asi říci „to je jasné, co to znamená,“ ale já mám jinou zkušenost. Setkávám se totiž s tím, že ne vždy se díváme na rodinné bohatství s dostatečně dlouhým strategickým nadhledem.

A to se může obrátit proti nám, nejen když přemýšlíme o materiálním zajištění následujících generací, ale třeba i když chceme zakládat nějakou „rodinnou strukturu.“

Jaké akcie máme v portfoliu?

V minulém Rentiérovi jsme se dívali na situaci na dluhopisovém trhu. Nyní si pojďme představit akciovou část našeho portfolia.

Jaké akcie mají v našich portfoliích pro rentiéry i budoucí rentiéry největší zastoupení?

Proč máme v portfoliích rádi cash flow?

Jak je samotné akciové portfolio diverzifikováno?

Nemáme příliš peněz koncentrovaný do TOP 10 největších firem světa?

Akciovému portfoliu našich klientů, logice jeho vzniku a složení, se ve svém rozsáhlém článku věnuje šéf analytického týmu Tomáš Tyl.

DIP (Dlouhodobý investiční produkt) není nic moc!

V posledním tematickém příspěvku tohoto čísla se věnujeme DIPu (tzv. Dlouhodobému Investičnímu Produktu), což je v poslední době poměrně hodně mediálně zmiňované a docela pozitivně komentované téma.

Z našeho pohledu se však nejedná pro naše klienty o revoluční produkt. DIP nemá v zásadě žádnou přidanou hodnotu pro ty, kteří jsou rentiéři nebo budoucí rentiéři směřující k majetku ve finanční nezávislosti v řádu desítek milionů korun.

Více o tom v podrobnější analýze píše kolega Richard Mrňka.

Za rok 2024 (do 29. 2. 2024) jsou naše modelová akciová portfolia budoucích rentiérů +10,2%, rentiérská +8,8%.

Akciová složka portfolia budoucích rentiérů za únor 2024 rostla o dalších 5,6% a u rentiérů o 4,8%.

Od března roku 2019, tedy za posledních 5 let, vyrostlo modelové akciové portfolio pro budoucí rentiéry o +86% a rentiérské portfolio o +67% v CZK.

V grafu je také index světových akcií MSCI All Country World (MSCI ACWI), o kterém píše Tomáš Tyl ve svém článku. Tento index měl na uvedeném horizontu podobný výnos jako rentiérské portfolio (71,3% v CZK). Oproti indexu nám pomáhal vyšší podíl v USA a Japonsku a to, že nemáme rozvíjející se trhy. Naopak výnos portfolií snižovaly dividendové akcie.

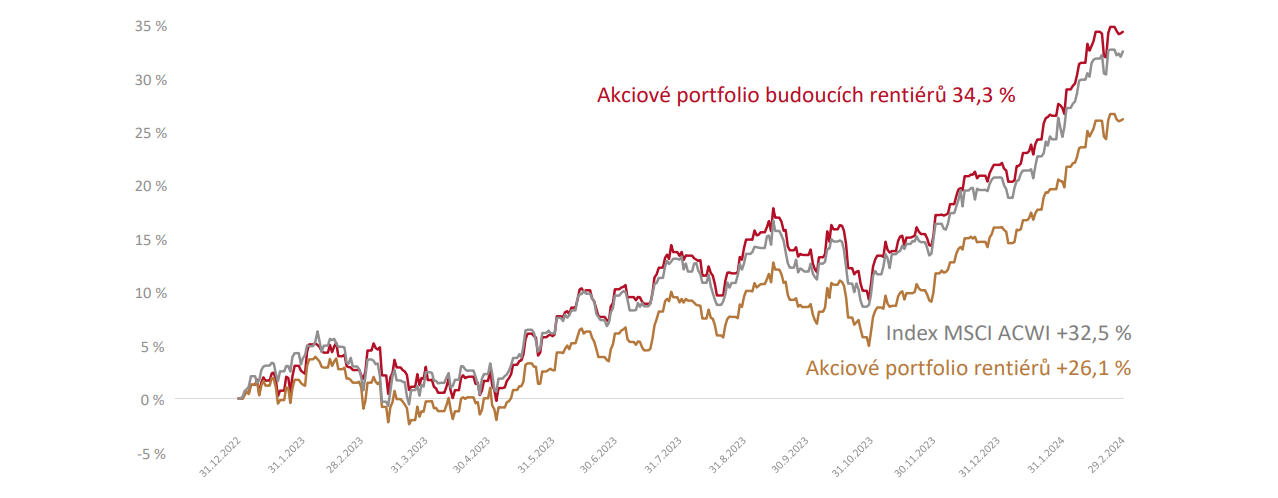

Od začátku roku 2023 je akciová složka budoucích rentiérů v plusu o 34,3 %. Akciové portfolio rentiérů potom o 26,1 %. Index světových firem MSCI ACWI při tom rostl o 32,5 %. V portfoliích našich klientů v roce 2022 pomáhaly dividendové akcie. Od začátku roku 2023 zase štafetu převzaly akcie růstové.

Vývoj akciových modelových portfolií od 1. ledna 2023 (vše v CZK k 29. 2. 2024)

Větší detaily o tom, co se dělo na trzích, jak si trhy vedou z pohledu jejich fundamentálního ocenění i jak na vývoj na trzích reagují drobní investoři, je možné najít ve 28stránkovém vydání měsíčníku Rentiér 3/2024, který připravujeme pro naše klienty.