Úvodník pro prosinec 2023

Optimismus na amerických akciových trzích byl v listopadu opravdu silný.

V dolarovém vyjádření posílil index S&P 500 za jediný měsíc o 9 %, index technologických akcií NASDAQ dokonce o 11 % za jediný měsíc.

Výkonnost indexů dobře naznačuje, že investoři se perspektiv amerického akciového trhu příliš neobávají – spíše naopak.

Nám radost z vysoké výkonnosti amerických akcií za jediný měsíc trochu kazilo oslabování kurzu dolaru proti koruně, které bylo také hodně silné (cca -4 % za měsíc).

Toto oslabení dolaru nám výrazně ubralo z měsíční výkonnosti portfolií, ale tak už to bývá. Když se děje něco problematického (covid, válka na Ukrajině, Izrael), ceny akcií klesají a dolar roste. A funguje to i obráceně – když přicházejí klidnější doby a trhy rostou, dolar často oslabuje.

Důležité je, že ve střednědobém a dlouhém časovém horizontu akcie rostou 8 až 10 % ročně, ale dolar o 8 až 10 % ročně proti koruně asi desítky let oslabovat nebude. Přeci jen máme poměrně daleko k tomu, aby byla koruna silná jako švýcarský frank.

Korunu a českou ekonomiku čekají spíše složitější časy

Asi to již začínáte také vidět kolem sebe. Firmy v mnoha sektorech ekonomiky (stavebnictví, automotive, maloobchod s nepotravinářským zbožím) začínají silně negativně pociťovat dopady vysokých úrokových sazeb a dramatické zpomalení spotřebitelské poptávky.

Lidé i díky pokračujícím inflačním tlakům začínají hledat druhou práci, aby zvládli vyšší životní náklady. Objevují se první zprávy o tom, že někdo ztratil práci. Německá ekonomika má problémy, a to se – jako vždy – projeví i na fungování ekonomiky české.

Zároveň zažíváme po dlouhé době stávky a tlaky na zvyšování mezd (školství, zdravotnictví, některé průmyslové podniky), tedy budování podhoubí pro pokračující inflaci, resp. pro to, aby inflace, a tudíž i úrokové sazby, nijak dramaticky neklesaly.

Investice v ČR vyžadují velkou obezřetnost

Uvidíme, jak se vše bude vyvíjet dále. Ale co se týká české ekonomiky, doporučujeme velkou investiční obezřetnost.

S výjimkou českých proti-inflačních dluhopisů, doporučujeme vyhýbat se českým firemním dluhopisům, investicím do tzv. private equity i do nemovitostí v ČR.

Riziko těchto investic se v poslední době významně zvyšuje a očekávané výnosy tato zvyšující se rizika z našeho pohledu nekompenzují dostatečně.

Strategie Ochrany bohatství se opět osvědčuje

Co se týká portfolií našich klientů, jsme zainvestováni tak, jak bychom si přáli zainvestovaní být, kdybychom věděli, jaký scénář budeme nyní prožívat.

Není to tím, že bychom měli křišťálovou kouli a znali budoucnost, ale proto, že nastává jeden ze scénářů, se kterým jsme v minulosti pracovali a portfolia jsme měli přichystána i na něj.

Možná si vzpomenete, že o scénáři možné stagflace, tj. stagnace ekonomiky a inflace dohromady, jsme psali již v Rentiéru v létě roku 2020.

Přestože se situace kolem nás začíná zhoršovat, jsme rádi, že tomu tak není vzhledem k investičním portfoliím. Ta se čím dále více přibližují (a někde již dosáhla) úrovni historicky dosud nejvyšších hodnot.

Je to mimo jiné nejen důsledným scénářovým přemýšlením a přípravou na různé scénáře, ale také důslednou aplikací strategie Ochrany bohatství.

I díky ní můžeme z pohledu finančních aktiv prožít mnohem klidnější svátky.

Za všechny kolegyně a kolegy z Fichtner a.s. vám přeji v prosinci klid, pohodu a radostné časy v kruhu vašich blízkých.

Vladimír Fichtner

Předseda představenstva Fichtner a.s.

Autor knihy Rodinné bohatství

Ochrana bohatství ještě trochu jinak

Listopadové schůzky s našimi klienty byly klidné. Z pohledu investičních portfolií jsme toho moc neřešili. Více času než na portfoliích, jsme s klienty strávili diskusí o zhoršující se situaci stále více českých firem a rodin.

Mnohé začínají trápit vyšší úrokové sazby a zpomalování ekonomiky, jiní se stále obtížněji vyrovnávají se stále vysokou mírou inflace. Kousek od nás se těžce zadýchává německá ekonomika a je evidentní, že ani ona nás z obtížné situace nevytáhne.

„Pravicová“ vláda mimo jiné kupuje síť benzinových stanic, aniž by k tomu něco řekla, a očividně si příliš neumí poradit ani s mnoha dalšími záležitostmi. Prostě z pohledu života v ČR žádné úplně příjemné perspektivy.

Znovu podotknu, že přes zmíněné skutečnosti byly naše schůzky s klienty klidné. Říkal jsem si, čím to je, když svět kolem nás úplně klidný není. Pak mi to připomněl jeden z klientů – tím, že uplatňujeme strategii Ochrany bohatství včetně scénářového přemýšlení o budoucnosti.

Proto Vladimír Fichtner ve svém tematickém článku připomíná 8 principů Ochrany bohatství, které se netýkají jen investic do finančních aktiv.

Výkonnost je důležitá, i proto české fondy v portfoliích nechceme

V listopadovém čísle Rentiéra se naši analytici Tomáš Tyl a Richard Mrňka věnovali základním rozdílům mezi aktivním a pasivním investováním a blíže představili náš pohled na celou tématiku.

Z tohoto článku bylo patrné, že americká statistika není pro akciové aktivně řízené fondy příliš příznivá.

Tentokrát si Tomáš a Richard posvítili na tuzemskou nabídku aktivně řízených fondů – fondy nabízené českými významnými bankami, investičními společnostmi a fondy, které jsou v českých korunách.

A výsledek? Analytici se podívali na krátkodobou i dlouhodobou výkonnost těchto fondů, a výsledek nás nepřesvědčuje o tom, že bychom je měli zvažovat.

Jak přemýšlet o budoucnosti a dělat dlouhodobá rozhodnutí

Udělat rozhodnutí, které ovlivní, co se stane za chvíli, je velmi jednoduché. Takových rozhodnutí děláme každý den stovky.

Ale co rozhodnutí na 25 let. Mám firmu prodat nebo ji budovat dál? Investovat do nemovitostí nebo akcií? Jak nezkazit dětem život penězi a majetkem?

Nad takovými rozhodnutími už je potřeba se trochu zamyslet. Dobré i špatné rozhodnutí ovlivní naše životy a majetky na roky.

Václav Krajňák ve svém článku poskytuje hned několik způsobů, jak o dlouhodobých cílech uvažovat a zvýšit šanci, že vyjdou v náš prospěch.

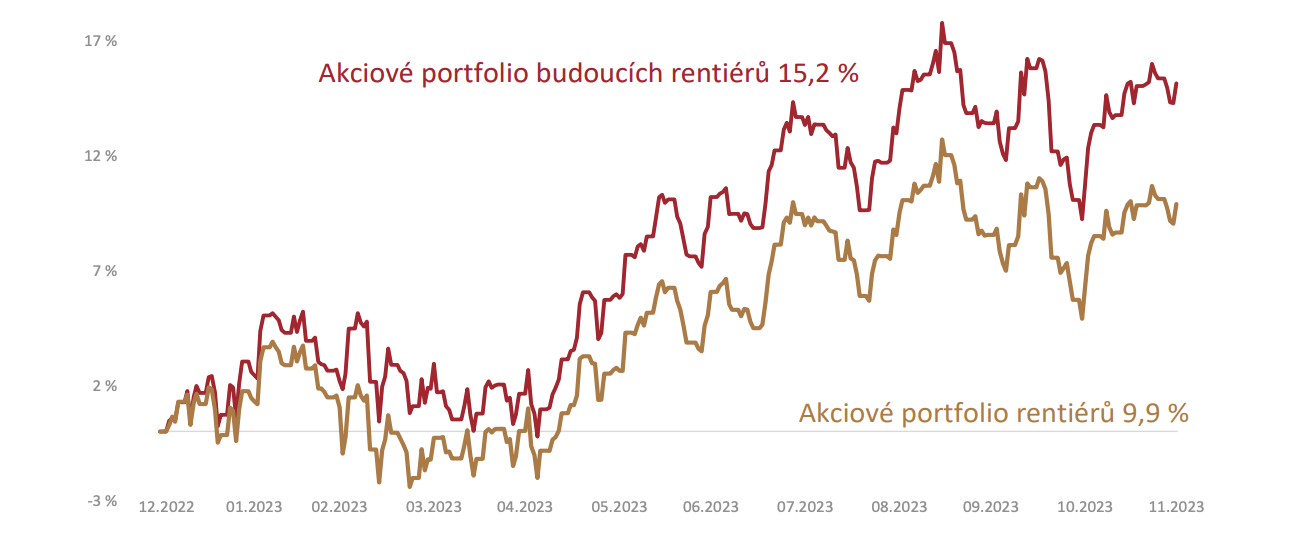

Od začátku roku 2023 jsou naše akciová portfolia v plusu 9,9 až 15,2 %

Po poklesech v září a říjnu se na trh vrátila dobrá nálada a akciové indexy v listopadu rostly.

Optimismus na trhu je způsoben primárně přesvědčením, že by úrokové sazby již neměly růst, spíše naopak by pomalu mohlo dojít k jejich snižování. Navíc to vypadá, že by se světová ekonomika měla vyhnout tvrdému přistání.

Akciová složka portfolia budoucích rentiérů za poslední měsíc rostla o 4,1 % a u rentiérů o 3,5 %.

Od začátku roku 2023 akciové portfolio budoucích rentiérů vydělalo +15,2 %, rentiérské portfolio vzrostlo o +9,9 %.

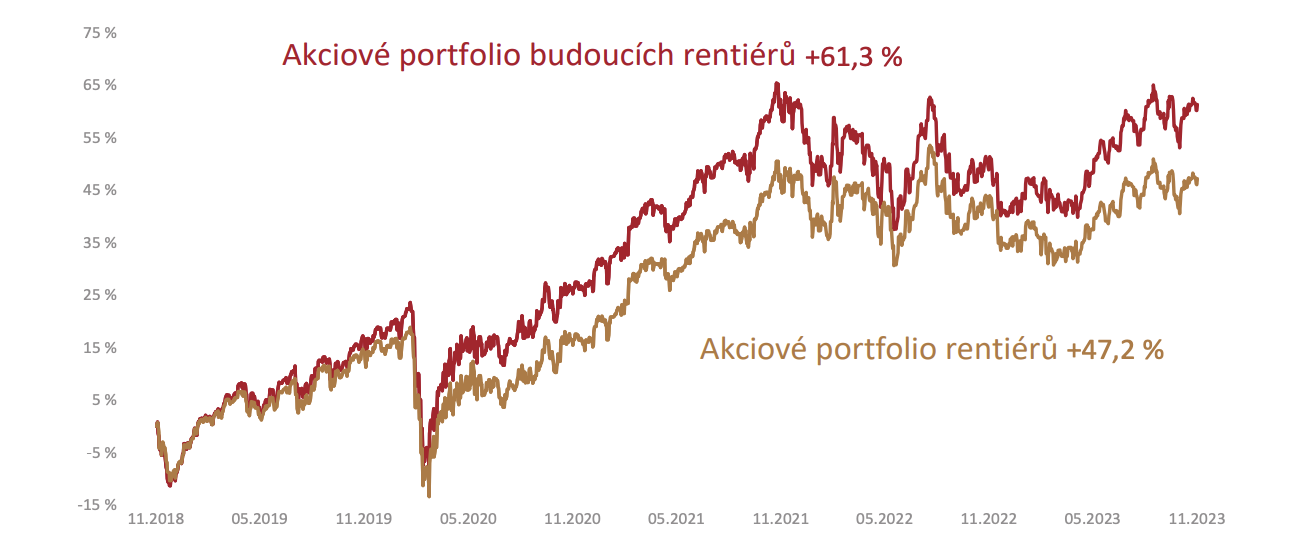

Od listopadu 2018, tedy za posledních 5 let, vyrostlo modelové akciové portfolio pro budoucí rentiéry o +61,3 % a rentiérské portfolio o +47,2 %.

Větší detaily o tom, co se dělo na trzích, jak si trhy vedou z pohledu jejich fundamentálního ocenění i jak na vývoj na trzích reagují drobní investoři, najdete ve 24stránkovém vydání Rentiér 12/2023, který připravujeme pro naše klienty.